Договор подряда с физическим лицом – это юридический документ, заключаемый между физическим лицом и заказчиком (компанией или предпринимателем) для оказания определенных услуг или выполнения работ. Такой договор регулирует взаимоотношения между сторонами по поводу срока, стоимости и качества работ, а также определяет ответственность и права каждой из сторон.

Один из важных аспектов договора подряда с физическим лицом – это налогообложение. В соответствии с действующим законодательством, физическое лицо, заключившее договор подряда, обязано уплачивать налоги и взносы в соответствии со своими доходами. Это значит, что физическое лицо должно самостоятельно вести бухгалтерский учет своих доходов от выполнения работ по договору подряда.

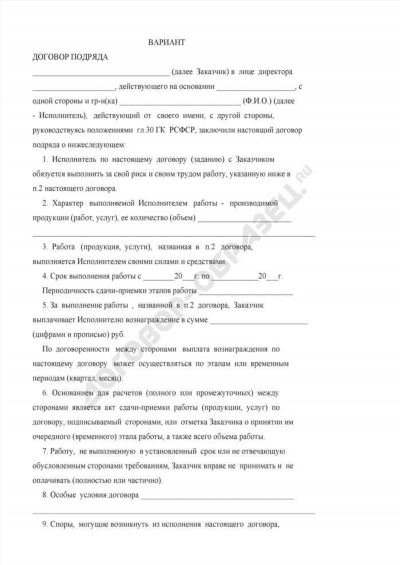

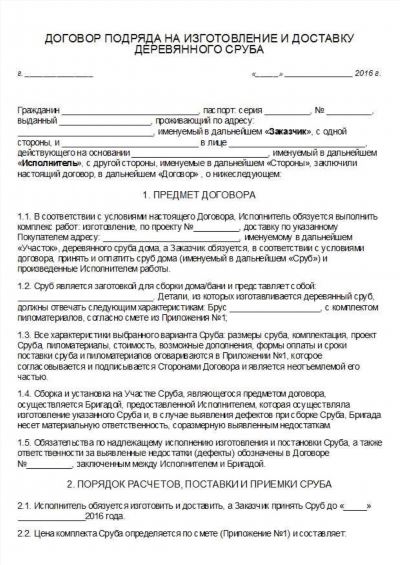

Также важным вопросом является форма договора подряда. У договора подряда с физическим лицом может быть как письменная, так и устная форма. Однако, для обеспечения правовой защиты в случае спора между сторонами, рекомендуется заключать договор в письменной форме, подписанный обеими сторонами. Это позволит избежать недоразумений и споров при исполнении условий договора.

Несмотря на некоторые недостатки и сложности в оформлении и ведении бухгалтерского учета, договор подряда с физическим лицом имеет свои достоинства. К преимуществам можно отнести гибкость и экономичность данного вида договора, а также возможность привлечения качественных специалистов для выполнения работ. Для участия в рыночной конкуренции и успешной реализации проектов важно знать, как правильно оформить договор подряда и следить за ведением бухгалтерского учета.

Договор подряда с физическим лицом: налоги, взносы, форма

Кто должен вести учет и платить налоги и взносы по договору подряда с физлицом? В соответствии с налоговым законодательством, ответственность за уплату налогов и взносов в таком соглашении лежит на самом физлице, которое оказывает услуги или выполняет работы.

Основное достоинство договора подряда с физическим лицом заключается в его простоте и гибкости. Так как в этом случае нет необходимости оформлять бухгалтерский учет и оплачивать налоги и взносы, это упрощает процесс работы и снижает затраты на бизнес.

Однако у такого вида договора есть и недостатки. В силу отсутствия налогового учета, физлицо может столкнуться с возникновением долгов по налогам и штрафными санкциями, если нарушит порядок уплаты налогов и взносов.

Налоговые аспекты подряда с физическими лицами

Договор подряда с физическим лицом имеет свои достоинства и недостатки с точки зрения налогового учета.

Одним из основных достоинств такого договора является простота его оформления. Для заключения договора подряда с физическим лицом в большинстве случаев не требуется наличие юридического лица или специальных формальностей. Это может быть быстрое и удобное решение для обеих сторон.

Однако владельцам бизнеса следует также учесть некоторые недостатки такого договора. Например, недостаток в том, что физическое лицо, выполняющее работу по договору подряда, может быть обязано платить налоги и взносы самостоятельно. В отличие от юридического лица, которое может вести учет и выплачивать налоги централизованно, физическое лицо должно самостоятельно разбираться в вопросах налогообложения и вестись в отношении договора подряда.

На практике владельцы бизнеса, заключая договор подряда с физическим лицом, должны учесть следующие налоговые аспекты:

- Кто платит налоги и взносы: при заключении договора подряда с физическим лицом, владелец бизнеса должен узнать, кто будет платить налоги и взносы – сам исполнитель или они будут включены в оплату услуг. Это важно для правильного расчета стоимости работ и для избежания налоговых проблем в будущем.

- Бухгалтерский учет: физическое лицо, заключившее договор подряда, может быть обязано вести бухгалтерский учет по договору и учитывать все доходы и расходы, связанные с его выполнением.

- Что оформить: при заключении договора подряда с физическим лицом, владелец бизнеса должен убедиться, что все необходимые документы оформлены правильно и соответствуют требованиям налогового законодательства. Это может включать в себя различные договоры, акты выполненных работ, счета-фактуры и т.д.

Важно помнить, что налоговые аспекты договора подряда с физическими лицами могут различаться в зависимости от конкретной ситуации. Поэтому рекомендуется получить профессиональную консультацию или обратиться к специалистам в области налогообложения для более точной информации и советов.

Информация и советы

Кто же может заключить договор подряда с физическим лицом? Данная форма договора доступна для любых юридических лиц, индивидуальных предпринимателей и физических лиц, имеющих дееспособность.

Что же касается недостатков такого договора, то следует отметить, что физическое лицо не является плательщиком налогов и взносов. Значит, оно самостоятельно несет ответственность за уплату всех налогов и взносов, связанных с деятельностью по договору подряда.

Как оформить и вести учет по такому договору? Следует заключить письменный договор подряда, в котором детально прописать условия выполнения работ или оказания услуг, стоимость работ, сроки выполнения и другие существенные моменты. Кроме того, необходимо вести учет по договору подряда в бухгалтерии.

Такое договора обладает своими достоинствами. Оно позволяет юридическим лицам и индивидуальным предпринимателям привлекать физических лиц для выполнения конкретных работ или оказания услуг без оформления трудового договора.

Таким образом, для заключения договора подряда с физическим лицом, стороны должны определить все условия сотрудничества и оформить письменный договор подряда с соответствующим учетом налоговых аспектов и требований законодательства.

Как вести бухгалтерский учет по договору подряда с физлицом

Для корректного бухгалтерского учета по договору подряда с физлицом необходимо учесть следующие моменты:

- Оформление договора. Для заключения договора подряда с физлицом рекомендуется сформулировать его на письменном носителе, с указанием всех необходимых условий. В договоре должны быть отражены сроки выполнения работ или оказания услуг, стоимость, порядок оплаты, ответственность сторон и другие важные условия соглашения.

- Отдельный учет. Рекомендуется вести отдельный учет по каждому договору подряда с физлицом. Это позволит проанализировать результаты работы, контролировать расходы и доходы по каждому контракту.

- Учет налогов и взносов. В соответствии с действующим законодательством, физическое лицо, работающее по договору подряда, обязано самостоятельно платить налоги и взносы. В бухгалтерском учете должны быть отражены эти расходы и уплаченные суммы.

- Сроки уплаты налогов и взносов. Физлицо должно уплатить налоги и взносы в соответствии с установленными законодательством сроками. Эти сроки необходимо контролировать и своевременно учитывать в бухгалтерии.

Ведение бухгалтерского учета по договору подряда с физлицом включает в себя накопление и отражение данных о доходах и расходах, контроль сроков уплаты налогов и взносов, а также составление бухгалтерской отчетности по этому договору.

Кто бы ни был вашим партнером по договору подряда – физическое лицо или юридическое лицо – соблюдение учетных правил и законов важно как для предотвращения налоговых проблем, так и для обеспечения эффективного ведения бизнеса.

Кто платит налоги и взносы по договору подряда с физлицом

Согласно законодательству, физическое лицо, работающее по договору подряда, должно вести бухгалтерский учет и самостоятельно платить налоги и взносы. Исполнитель должен заполнять налоговую декларацию и рассчитывать сумму налога самостоятельно.

Какие налоги и взносы должен платить исполнитель по договору подряда? В первую очередь, это налог на доходы физических лиц (НДФЛ), который рассчитывается и уплачивается в бюджет Российской Федерации. Ставка НДФЛ зависит от суммы дохода и может изменяться в зависимости от того, какой налоговый режим выбрал исполнитель.

Кроме того, исполнитель должен уплачивать страховые взносы в Фонд социального страхования (ФСС) и Пенсионный фонд России. Величина взносов также зависит от дохода исполнителя и налогового режима.

Что следует учесть при оплате налогов и взносов по договору подряда с физическим лицом? Прежде всего, исполнитель должен самостоятельно рассчитывать необходимую сумму налогов и взносов, чтобы избежать задолженностей и штрафных санкций. Также важно вести бухгалтерский учет доходов и расходов, чтобы правильно определить налоговую базу и рассчитать соответствующие платежи.

Какие достоинства и недостатки у оплаты налогов и взносов по договору подряда с физическим лицом? У исполнителя есть определенная свобода при выборе налогового режима и определении сроков и способов уплаты. Однако необходимость самостоятельно рассчитывать и платить налоги и взносы требует дополнительных затрат времени и средств на бухгалтерскую работу. Кроме того, возможны ошибки в расчетах и неправильное заполнение налоговой декларации, что может привести к штрафам и проверкам со стороны налоговых органов.

В итоге, исполнитель по договору подряда с физическим лицом самостоятельно платит налоги и взносы. Он обязан вести бухгалтерский учет доходов и расходов, рассчитывать и уплачивать налоги, страховые и пенсионные взносы в соответствии с законодательством Российской Федерации. Важно правильно оценить достоинства и недостатки такого способа оплаты, чтобы избежать возможных проблем и штрафных санкций.