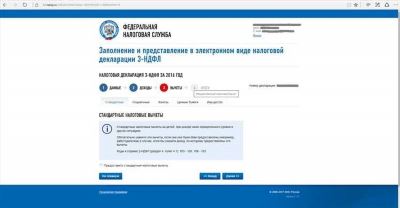

Ежегодная подача налоговой декларации – это обязанность каждого налогоплательщика. Вместе с тем, это также большая проблема для многих людей. Но с появлением сервиса Госуслуги стало гораздо проще подать декларацию и заполнить 3-НДФЛ онлайн. В данной статье мы расскажем вам, как это сделать пошагово.

Если у вас возник вопрос «как подать декларацию через Госуслуги?», то в первую очередь вам необходимо зарегистрироваться на официальном сайте Госуслуги. После регистрации, вам нужно будет подготовить все необходимые документы: справки о доходах, информацию о расходах, вычетах и т.д. Подготовьте также все документы, подтверждающие ваши расходы и доходы, чтобы после не возникло затруднений.

Одно из главных преимуществ подачи декларации через Госуслуги – возможность отслеживать статус рассмотрения документов. Также в случае необходимости можно получить консультацию налогового специалиста. Несмотря на то, что сроки подачи декларации у нас наступают нескоро, лучше заранее подготовиться и собрать все необходимые документы. Ведь подача заявления о получении вычета по налогу -НДФЛ дается три года, что может быть очень полезно в определенных ситуациях.

Кто может получить налоговый вычет

Для получения налогового вычета по 3-НДФЛ необходимо подать заявление через портал Госуслуги. Кто может получить этот вычет? Ниже приведены условия, которым нужно соответствовать:

- Вы должны быть резидентом Российской Федерации, то есть проживать и работать на территории РФ.

- Вы должны быть налогоплательщиком по налогу на доходы физических лиц (3-НДФЛ).

- Вы должны предоставить необходимые документы для подтверждения расходов, по которым вы хотите получить налоговый вычет.

Если вы соответствуете указанным условиям, приступайте к подготовке документов для заполнения заявления.

Для подготовки документов и заполнения заявления на налоговый вычет по 3-НДФЛ следуйте этим действиям:

- Подготовьте необходимые документы, подтверждающие расходы (например, копии договоров, счетов, чеков).

- Заполните форму заявления на портале Госуслуги.

- Подтвердите свой статус налогоплательщика.

- Приложите сканированные копии документов, подтверждающих расходы, к заявлению.

- Отслеживайте статус рассмотрения заявления через личный кабинет на портале.

После подачи и рассмотрения заявления налоговый вычет будет действовать по истечении сроков, определенных налоговым законодательством.

Теперь вы знаете, кто может получить налоговый вычет по 3-НДФЛ и как подготовиться к его получению. Используйте преимущества онлайн-подачи и заполнения декларации через Госуслуги для удобства и эффективности процесса.

Необходимые документы для подачи заявления на налоговый вычет

Для получения налогового вычета по 3-НДФЛ необходимо подготовить определенные документы. Вот перечень документов, которые вам понадобятся:

- Заявление на получение налогового вычета

- Копия паспорта налогоплательщика

- Справка о доходах, выданная работодателем

- Справки о получении доходов по другим источникам (если есть)

- Договоры о предоставлении услуг или о выплате компенсаций

- Документы, подтверждающие расходы на обучение, лечение, строительство или покупку жилья

Кроме того, необходимо знать свой статус налогоплательщика и сроки подачи заявления на получение налогового вычета. Заявление можно подавать как самостоятельно, так и через Госуслуги.

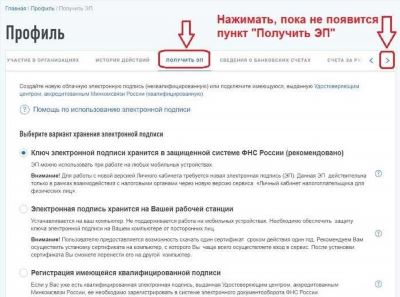

Для подачи заявления через Госуслуги вам необходимо:

- Зарегистрироваться на портале Госуслуги и получить свой личный кабинет

- Войти в свой личный кабинет и выбрать раздел «Налоги и сборы»

- Найти в разделе «Налоги и сборы» услугу «Подать заявление на налоговый вычет»

- Заполнить соответствующую форму, приложить необходимые документы и подать заявление

- Отслеживайте статус рассмотрения вашего заявления в своем личном кабинете

После подачи заявления и предоставления необходимых документов, произойдет их проверка и рассмотрение. Если все документы заполнены правильно и соответствуют требованиям, вы получите налоговый вычет.

Вам необходимо также учитывать сроки подачи заявления. Обычно, заявление на налоговый вычет по 3-НДФЛ можно подавать до конца года, следующего за годом, за который вы желаете получить вычет.

Теперь, когда вы знаете, как подготовить документы и заполнить заявление на получение налогового вычета, необходимо действовать. Подготовьте все необходимые документы, заполните заявление и подайте его через Госуслуги или самостоятельно. Затем отслеживайте статус рассмотрения вашего заявления и ожидайте получения налогового вычета, который может прийти вам в дальнейшем.

За что дается налоговый вычет

Налоговый вычет предоставляется гражданам РФ, которые платят налог на доходы физических лиц (НДФЛ). Получение этого вычета позволяет уменьшить сумму налога, которую нужно заплатить.

У налогового вычета есть ряд преимуществ, среди которых:

- Может быть получен каждым налогоплательщиком, в том числе и индивидуальными предпринимателями.

- Вычет может быть предоставлен на основании расходов, указанных в перечне, который утверждается законодательством.

- Заявление на получение вычета можно подать онлайн через портал Госуслуги.

- После подачи заявления и предоставления необходимых документов, налоговый вычет рассматривается в течение определенного срока.

- Статус рассмотрения заявления можно отслеживать на портале Госуслуги.

- Для получения налогового вычета необходимо подготовить соответствующие документы.

Для заполнения 3-НДФЛ подготовьте документы о расходах, которые могут быть учтены при получении вычета. Подача документов налоговому органу может производиться вместе с декларацией или после ее подачи. В случае, если документы подаются после подачи декларации, сроки подготовки и предоставления документов о расходах ограничиваются законодательством. Поэтому рекомендуется собрать все необходимые документы заранее.

Позднее заполнение декларации (после сроков ее заполнения и подачи) может привести к наложению штрафных санкций. Поэтому следуйте рекомендациям и срокам, указанным на сайте ФНС и портале Госуслуги.

Как действовать дальше после подачи заявления на налоговый вычет

После подачи заявления и предоставлении 3-НДФЛ вы можете ожидать дальнейшего рассмотрения вашего заявления на налоговый вычет. Кто может получить этот вычет? В перечень лиц, которым дается право на налоговый вычет, входят налогоплательщики, оформляющие декларацию по форме 3-НДФЛ. Если у вас появились вопросы о дальнейших действиях после подачи заявления, подготовьте необходимые документы для получения налогового вычета и отслеживайте его статус на Госуслугах.

После подачи документов и заполнения соответствующих форм налоговым органам, вы должны ожидать рассмотрения вашего заявления на налоговый вычет. Какие сроки рассмотрения и получения налогового вычета? Сроки рассмотрения заявления и предоставления налогового вычета могут варьироваться в зависимости от налогоплательщика и его ситуации. Отслеживайте информацию по вашему заявлению на Госуслугах или обратитесь в налоговый орган, чтобы узнать точные сроки.

Важно подготовить необходимые документы для получения налогового вычета. Какие документы нужны для получения налогового вычета? Для получения налогового вычета вам потребуется предоставить документы о расходах, которые вы указали в заявлении. Подготовьте все необходимые документы заранее, чтобы обеспечить беспрепятственное получение налогового вычета.

После получения налогового вычета вы можете действовать дальше в соответствии с вашей ситуацией. Какие преимущества дает налоговый вычет? Налоговый вычет позволяет снизить сумму налогооблагаемой базы и уменьшить сумму подлежащего уплате налога. Вы можете использовать полученные средства на свое усмотрение или направить их на определенные нужды.

Важно ознакомиться с тем, что делать после получения налогового вычета. Что делать после получения налогового вычета? После получения налогового вычета проверьте, что он указан в вашей декларации, и заполните соответствующие поля. При необходимости предоставьте документы, подтверждающие полученные расходы. Обратите также внимание на продление срока действия налогового вычета и возможность получить его в следующем году.

Сроки рассмотрения заявления на налоговый вычет

После подачи заявления на налоговый вычет вы желаете быстро узнать результаты его рассмотрения. Для этого необходимо знать, какие сроки действуют для получения вычета налогоплательщиком.

Отслеживайте статус вашего заявления на портале Госуслуги или в личном кабинете налоговой службы. Время, которое может потребоваться для получения результата по вашему заявлению, зависит от нескольких факторов.

Во-первых, это сроки его рассмотрения. Обычно они составляют от 30 до 45 дней. Однако в некоторых случаях этот срок может быть продлен до 3 месяцев.

Во-вторых, необходимо учесть время, которое требуется для предоставления необходимых документов и их проверки. Поэтому важно правильно заполнять и подготовить все необходимые документы заранее, чтобы не тянуть с предоставлением.

Если вычтет предоставляется за расходы на обучение, то сроки рассмотрения заявления составляют от 20 до 30 дней. Это связано с тем, что налоговая служба должна проверить все документы, подтверждающие факт обучения.

Важно также помнить, что после получения налогового вычета вы обязаны сохранять документы, подтверждающие право на его получение, в течение трех лет.

Теперь, когда вы знаете о сроках рассмотрения заявления на налоговый вычет, подготовьте необходимые документы, заполните заявление и отправьте его. Отслеживайте статус вашего заявления и получите преимущества налогового вычета.

Получение документов о предоставлении налогового вычета

После заполнения и подачи декларации по налогу на доходы физических лиц (3-НДФЛ) через Госуслуги, для налогоплательщика возникает вопрос о получении документов, подтверждающих предоставление налогового вычета.

Чтобы узнать статус своего заявления и отслеживать процесс рассмотрения, можно действовать так:

- Зайдите на портал Госуслуги (gosuslugi.ru) и авторизуйтесь.

- На главной странице вашего личного кабинета найдите раздел «Мои обращения» или «Мои заявления».

- В этом разделе вы найдете перечень всех ваших обращений на Госуслуги. Найдите заявление о предоставлении налогового вычета по 3-НДФЛ и откройте его.

- Внутри заявления вы увидите информацию о его текущем статусе и состоянии.

- После рассмотрения заявления и проверки предоставленных документов, на портале Госуслуги будет доступна информация о результатах рассмотрения.

Для подготовки необходимых документов для получения налогового вычета следуйте этим шагам:

- Подготовьте документы, подтверждающие ваши расходы, по которым вы хотите получить налоговый вычет.

- На сайте Федеральной налоговой службы (www.nalog.ru) ознакомьтесь со списком документов, необходимых для подтверждения различных видов расходов.

- Соберите все необходимые документы в соответствии с требованиями.

После подачи заявления и предоставления всех необходимых документов, остается дождаться получения документов о предоставлении налогового вычета:

- После рассмотрения заявления и проверки предоставленных документов, налоговый орган принимает решение о предоставлении или отказе в предоставлении налогового вычета.

- Получите уведомление о предоставлении налогового вычета или об отказе в предоставлении через личный кабинет на портале Госуслуги или по почте.

- Если ваше заявление было удовлетворено, в уведомлении будет указан размер налогового вычета, который вы можете использовать при заполнении следующей декларации.

Таким образом, получение документов о предоставлении налогового вычета – это важный этап после заполнения и подачи декларации по 3-НДФЛ. Следуйте инструкции, чтобы правильно оформить заявление и получить необходимые документы для подтверждения налогового вычета.

Подготовка к заполнению 3-НДФЛ

Перед предоставлением заявления о вычете по 3-НДФЛ налогоплательщик должен подготовить необходимые документы. Для заполнения декларации вам потребуется:

| 1. | Перечень налоговых расходов, по которым вы хотите получить вычет. |

| 2. | Копии необходимых документов, подтверждающих ваши расходы (например, счета, квитанции, договоры). |

| 3. | Налоговый статус налогоплательщика (налоговая резидент или нерезидент). |

| 4. | Данные и сроки получения налогового вычета, которые вы хотите получить. |

| 5. | Действующие налоговые вычеты, которыми вы уже пользовались. |

Подготовьте все необходимые документы и держите их в готовности для заполнения 3-НДФЛ. После заполнения декларации и ее подачи, вы можете отслеживать статус рассмотрения вашего заявления на Госуслугах.