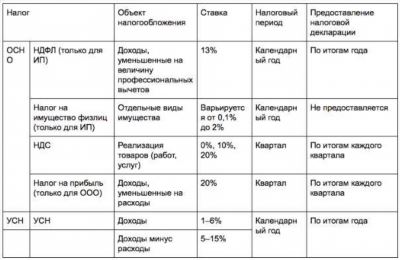

Налоговая система в России предусматривает различные виды налоговых обязательств для юридических лиц. Общество с ограниченной ответственностью (ООО) в зависимости от выбранного способа налогообложения будет платить различные налоги. Рассмотрим основные системы налогообложения для ООО: Упрощенная система налогообложения (УСН), Единый сельскохозяйственный налог (ЕСХН) и Общая система налогообложения (ОСНО).

УСН — система налогообложения, предоставляющая упрощенные условия расчета и уплаты налогов для ООО, если их годовой доход не превышает определенную сумму. В отличие от ОСНО, ООО на УСН платит налог только с доходов, не учитывая расходы. Ставка налога определена в зависимости от вида деятельности организации.

ЕСХН — это специальный налоговый режим, предназначенный для сельскохозяйственных организаций. ООО, занимающиеся сельскохозяйственной деятельностью, могут выбрать ЕСХН в качестве системы налогообложения. Сумма налога рассчитывается исходя из размера земельного участка и ущерба, наносимого природными катастрофами. Данная система налогообложения позволяет упростить учет и уплату налогов для сельскохозяйственных предприятий.

ОСНО — это самая общая система налогообложения для ООО. В этом случае организация платит налог на прибыль (НДФЛ) по ставке 20% с дохода минус расходы. Кроме этого, ООО также обязано уплачивать страховые взносы на общих основаниях, в соответствии с режимом налогообложения. Общая система налогообложения является наиболее сложной, но в то же время позволяет учитывать все доходы и расходы организации и применять широкий спектр налоговых вычетов.

ООО и его налоговые обязательства по УСН, ЕСХН и ОСНО

При выборе УСН, ООО обязано уплачивать налог на прибыль по ставке в размере 6% или 15% от доходов. Налоги платятся каждый квартал, исходя из фактически полученных доходов за отчетный период.

При выборе ЕСХН, ООО имеет возможность уплачивать единый сельскохозяйственный налог по ставкам, определенным законодательством. Этот налог уплачивается налогоплательщиком ежемесячно или ежеквартально.

Если ООО выбирает ОСНО, его налоговые обязательства становятся более сложными. В этом случае, компания должна уплачивать налог на прибыль по ставке 20% от полученной прибыли. Кроме того, ООО должно уплачивать страховые взносы на социальное страхование своих сотрудников.

Таким образом, ООО должно быть внимательным при выборе налоговой системы, так как это может повлиять на его налоговые обязательства. Выбор конкретной системы зависит от многих факторов, включая общую сумму доходов организации, ее структуру и вид деятельности.

Обзор налоговых обязательств ООО по УСН

ООО, выбравшее упрощенную систему налогообложения (УСН), имеет особые налоговые обязательства. По модели УСН организация платит налог на прибыль и некоторые страховые взносы.

Однако, поскольку ООО является юридическим лицом, оно также осуществляет уплату налогов от своих доходов и от заработной платы своих сотрудников.

Налог на прибыль является основным налоговым обязательством ООО по УСН. Организация обязана выполнять налоговую отчетность и уплачивать налог на прибыль в установленные сроки. Размер налога рассчитывается как фиксированная сумма или определенный процент от полученной прибыли.

Кроме того, ООО, имеющее работников, должно уплачивать страховые взносы за своих сотрудников. Эти взносы облагаются социальными налогами на заработную плату и медицинскими страховыми взносами. Также организация обязана уплачивать НДФЛ (налог на доходы физических лиц) от заработной платы своих сотрудников.

Таким образом, ООО, выбравшее УСН, имеет несколько налоговых обязательств, включая налог на прибыль, страховые взносы за сотрудников и уплату налога от доходов физических лиц. Все эти налоги должны быть уплачены в соответствии с установленными законодательством сроками и порядком.

Обзор налоговых обязательств ООО по ЕСХН

При переходе на ЕСХН, ООО освобождается от уплаты налогов на прибыль (НДФЛ). Вместо этого, оно обязуется выплачивать фиксированный ежемесячный налоговый платеж на каждого работника, занятого на постоянной основе. Размер этого платежа устанавливается на уровне региона и может различаться в разных субъектах Российской Федерации.

Если ООО имеет физических лиц в качестве сотрудников, они обязаны уплачивать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Размер страховых взносов зависит от заработной платы каждого сотрудника и устанавливается на уровне законодательства.

ООО, работающему по ЕСХН, необходимо вести учет доходов и расходов, а также подавать ежегодную налоговую декларацию. При этом оно освобождается от уплаты налогов на прибыль и некоторых других налоговых обязательств, таких как налог на добавленную стоимость.

Обзор налоговых обязательств ООО по ОСНО

ООО обязано ежеквартально уплачивать налог на прибыль, основной источник которой — доходы от хозяйственной деятельности компании. Налоговая ставка по налогу на прибыль определяется в размере 20% от чистой прибыли, с учетом возможных налоговых льгот и вычетов.

Кроме того, ООО также обязано выплачивать взносы на обязательное страхование сотрудников. Взносы включают в себя платежи на социальное страхование по временной потере трудоспособности, на обязательное пенсионное страхование и на обязательное медицинское страхование.

Важно отметить, что ООО должно уплачивать налог на доходы физических лиц (НДФЛ) с выплачиваемых работникам заработных плат. Размер НДФЛ зависит от уровня доходов работника и налоговой классификации.

Таким образом, общество с ограниченной ответственностью (ООО) на ОСНО должно уплачивать налоги на прибыль, взносы на обязательное страхование сотрудников и налог на доходы физических лиц (НДФЛ). Эти налоги служат основным источником доходов государства и обеспечивают финансирование важных общественных программ и социальных услуг.

Страховые взносы за сотрудников ООО

Страховые взносы за сотрудников являются одной из основных налоговых обязательств ООО. Они выплачиваются в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования.

Величина страховых взносов зависит от доходов и прибыли ООО, а также от заработной платы сотрудников. Обычно страховые взносы рассчитываются как процент от заработной платы сотрудника. Для физических лиц ставка страховых взносов составляет 22%, а для организаций 10%.

Помимо страховых взносов, ООО также обязано выплачивать налог на прибыль и НДФЛ (налог на доходы физических лиц). Величина этих налогов зависит от системы налогообложения, которую выбрала организация.

УСН (Упрощенная система налогообложения) позволяет ООО уплачивать 6% от доходов или 15% от прибыли вместо налога на прибыль. При этом страховые взносы рассчитываются по такой же ставке — 10%.

ЕСХН (Единый сельскохозяйственный налог) предоставляет возможность уплаты налога в размере 6% от доходов или 15% от прибыли для организаций, занимающихся сельским хозяйством. Страховые взносы также рассчитываются по ставке 10%.

ОСНО (Общая система налогообложения) означает уплату налога на прибыль в размере 20% и выплату страховых взносов по ставке 10%.

Таким образом, ООО на УСН, ЕСХН и ОСНО обязано выплачивать страховые взносы за своих сотрудников в размере 10% от заработной платы. Величина других налогов — налога на прибыль и НДФЛ — зависит от выбранного режима налогообложения.

Налог на прибыль ООО и налог на доходы физических лиц (НДФЛ)

ООО, зарегистрированное по общей системе налогообложения (ОСНО), обязано платить налог на прибыль. Этот налог начисляется на доходы, полученные от осуществления хозяйственной деятельности ООО. Сумма налога на прибыль рассчитывается исходя из размера прибыли организации, который определяется путем вычета из общего дохода всех расходов, предусмотренных законом.

ООО, относящееся к упрощенной системе налогообложения (УСН), вместо налога на прибыль платит единый налог на вмененный доход. Размер этого налога зависит от вида деятельности и рассчитывается на основе вмененного дохода, который определяется налоговым законодательством. УСН предоставляет определенные льготы и упрощения в сравнении с ОСНО, что делает его более привлекательным для некоторых организаций.

Кроме того, ООО выплачивает налог на доходы физических лиц (НДФЛ) за своих сотрудников. НДФЛ начисляется на доходы физических лиц, полученные от работы в ООО. Сумма налога зависит от размера дохода и налоговой ставки, установленной законодательством. Работодатель обязан удерживать НДФЛ с заработной платы своих сотрудников и перечислить его в бюджет.

ООО также обязано уплачивать страховые взносы за своих сотрудников. Страховые взносы включают в себя пенсионные взносы, взносы на обязательное медицинское страхование и на обязательное социальное страхование. Они являются обязательными для всех работодателей в России и взимаются в соответствии с законодательством.