Налог на имущество организаций — это обязательный платеж, который предприятия и компании должны уплачивать в казну государства. Он распространяется на различные объекты — здания, сооружения, оборудование, транспортные средства и другие активы. Важно понимать, что налог на имущество организаций относится к обязательным налоговым платежам, и его неуплата может привести к серьезным последствиям.

Однако, чтобы рассчитать и правильно уплатить налог на имущество организаций, необходимо сделать несколько важных шагов. В первую очередь, каждая компания должна подать декларацию о своих объектах имущества в налоговую инспекцию. В декларации нужно указать все имеющиеся в вашей собственности объекты, их стоимость и другую необходимую информацию. Также следует обратить внимание на период, к которому относится декларация — обычно это один год.

Когда декларации будут поданы, необходимо определить ставку налога на имущество организаций. Размер ставки зависит от места расположения ваших объектов. Что касается сроков уплаты налога, они очень важны. Если вы не уплатите налоговые обязательства вовремя, вас ждут серьезные штрафы. Поэтому очень важно своевременно сдавать декларации и платить налоги.

Теперь, когда вы знаете, как рассчитать и заплатить налог на имущество организаций, вам необходимо ознакомиться с перечнем объектов, подлежащих оплате. Обычно это здания, помещения, транспортные средства и другие предметы, связанные с деятельностью вашей компании. Не стоит забывать, что размер налога зависит от стоимости ваших объектов. Чтобы узнать размер ставки налога и другую подробную информацию, лучше обратиться в налоговую инспекцию или проконсультироваться с опытными юристами, специализирующимися в этой области.

Что относится к объектам налогообложения

Для налогообложения имущества организаций в России необходимо определить налоговую базу и рассчитать размер налога. Чтобы узнать, что относится к объектам налогообложения, вы должны подать декларацию о налоге на имущество организаций.

В декларации нужно указать информацию о вашей организации и налоговом периоде. Вы также должны указать объекты, которые подлежат налогообложению. В случае несдачи декларации или неуплаты налога в установленные сроки, вам могут быть начислены штрафы и пени.

К объектам налогообложения имущества организаций относятся:

- Земельные участки, на которых расположены здания и сооружения, принадлежащие организации.

- Здания и сооружения, используемые для осуществления деятельности организации.

- Автотранспортные средства (автомобили, грузовики, специальная техника), принадлежащие организации.

- Машины и оборудование, используемые для производственных и хозяйственных нужд организации.

- Иные материальные и нематериальные активы, находящиеся в собственности организации.

Какие объекты в вашем случае относятся к объектам налогообложения, вы можете узнать из специальных нормативных актов или информации налоговых органов. Ставки налога на имущество организаций определяются в зависимости от его категории и стоимости.

Необходимо учитывать, что когда налоговый период приходится на середину года, необходимо рассчитать размер налога пропорционально количеству месяцев использования объектов налогообложения в этом году.

Платить налог на имущество организаций нужно в течение отчетного года. Срок уплаты налога и сдачи налоговой декларации определяется налоговым законодательством. В случаях неуплаты налога или несвоевременной сдачи декларации могут быть начислены штрафы или пени.

Таким образом, вы должны определить, какие объекты вашей организации подлежат налогообложению, и вовремя сдать декларацию о налоге на имущество организаций, чтобы не ждут вас неприятности за неуплату или несдачу налога.

Как определить налоговую базу

Для определения налоговой базы налога на имущество организаций необходимо знать, к каким объектам налогообложения относится ваша организация. Это могут быть здания, сооружения, транспортные средства, оборудование и другое имущество.

Каждый объект налогообложения имеет свою ставку налога. Она определяется в зависимости от его типа. Например, налоговая ставка на здания и сооружения может быть одна, на транспортные средства – другая, а на оборудование – третья. Какие именно ставки применяются к вашим объектам налогообложения вы сможете узнать в декларации налога на имущество организаций.

Для того чтобы рассчитать размер налога, вы должны знать стоимость каждого объекта налогообложения на отчетный год. Эту информацию можно уточнить у налоговых органов или на основе данных бухгалтерии вашей организации. Обычно стоимость объектов налогообложения определяется на основе кадастровой стоимости или иного способа оценки имущества.

Плательщики налога на имущество организаций обязаны каждый год сдавать декларацию в налоговый орган. В декларации указывается информация о каждом объекте налогообложения и его стоимости. На основе этих данных налоговый орган будет определять налоговую базу в соответствии с применяемыми ставками.

Сроки сдачи декларации и уплаты налога на имущество организаций устанавливаются законодательством. Обычно декларация сдается ежегодно до определенной даты, а налог должен быть уплачен в течение определенного периода после сдачи декларации. Размеры штрафов за неуплату налога или несдачу декларации могут быть значительными, поэтому очень важно соблюдать все сроки и правила.

| Объект налогообложения | Ставка налога |

|---|---|

| Здания и сооружения | Ставка 1 |

| Транспортные средства | Ставка 2 |

| Оборудование | Ставка 3 |

Размер ставки, налоговый и отчетный период

Для расчета налога на имущество организаций необходимо знать какие объекты и в каких случаях подлежат налогообложению, а также как определить базу налогообложения.

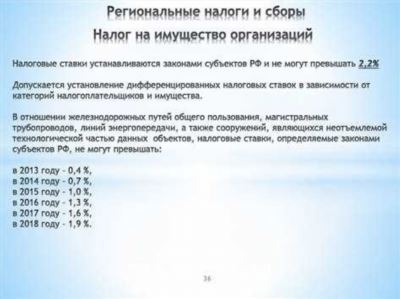

Размер ставки налога на имущество организаций зависит от региона и составляет в среднем от 0,1% до 2% годовой стоимости объекта налогообложения.

Налоговый период для уплаты налога на имущество организаций составляет один календарный год. Налоговые декларации необходимо сдавать в налоговую инспекцию до 1 мая года, следующего за отчетным.

Отчетный период – это календарный год, за который необходимо рассчитать и уплатить налог на имущество организаций. Для рассчета налога необходимо знать как определить объекты, которые подлежат налогообложению, а также как определить их стоимость.

В декларации по налогу на имущество организаций нужно указать следующую информацию: категория налогоплательщика, наименование и ИНН организации, адрес объекта налогообложения, его кадастровая стоимость, тип объекта (здание, сооружение, земельный участок) и другие данные о лицах, ответственных за налоговые обязательства.

Штрафы за несдачу декларации или неуплату налога на имущество организаций могут быть очень большими. Поэтому важно узнать в какие сроки и какую декларацию нужно сдавать, чтобы не привлечь внимание контролирующих органов.

Платить налог на имущество организаций нужно ежегодно, а именно до 1 декабря года, следующего за отчетным годом. В случае неуплаты или несвоевременной уплаты налога на имущество организаций, предусмотрено наложение штрафов за каждый день просрочки.

Когда сдавать налоговую декларацию

Для налогообложения имущества организаций, необходимо сдавать налоговую декларацию в установленные сроки. Какие сроки вам понадобятся рассчитать в зависимости от отчетного года, чтобы избежать штрафов?

В большинстве случаев налоговую декларацию нужно сдавать в течение 25 дней после окончания налогового периода. Определить, к какому периоду относится ваш налоговый объект и какие ставки вам нужно узнать можно, обратившись к законодательству.

Если вы не сдадите налоговую декларацию вовремя или не оплатите налог, то вас ждут штрафы за неуплату. Размер штрафов может быть рассчитан в зависимости от длительности несдачи налога и базы расчета, которую нужно узнать в соответствующих органах налоговой службы.

Итак, чтобы не заплатить штрафы за несдачу налоговой декларации или неуплату налога, важно знать, когда и в каких случаях нужно сдавать налоговую декларацию, как определить отчетный год и какие ставки применяются к вашим объектам.

В каких случаях не нужно платить налог

На налогообложение организаций влияет размер налоговых льгот и особенностей налогообложения имущества. В ряде случаев организации освобождаются от уплаты налога на имущество.

Вот некоторые случаи, когда не нужно платить налог на имущество:

| Ситуация | Необходимые условия |

|---|---|

| Необлагаемая база налогообложения | Организации, у которых не превышает установленную годовую ставку |

| Неподлежащие налогообложению объекты имущества | Организации, у которых имущество не относится к объектам налогообложения |

| Неуплата налога | Организации, которые не сдают налоговую декларацию или не платят налог в установленный срок |

В случае неуплаты налога в учрежденные сроки, организации ждут штрафы, которые могут быть значительными. Поэтому важно определить, какие объекты относятся к налогообложению и как рассчитать налоговую базу для уплаты.

Какие ждут штрафы за неуплату налога и несдачу декларации

В случаях неуплаты налога на имущество организаций или несдачи декларации по этому налогу, организации могут ожидать штрафы и иные денежные санкции.

Размер штрафа за неуплату налога на имущество организаций определяется в зависимости от периода задолженности. Если организация не платит налог в течение трех месяцев, размер штрафа составит 10% от суммы неуплаченного налога. При задолженности более трех месяцев, штраф увеличивается до 20%. Если организация не платит налог более года, размер штрафа составит уже 30% от суммы неуплаченного налога.

При несдаче декларации по налогу на имущество организаций также предусмотрены штрафы. Размер штрафа зависит от причины несдачи декларации:

- Если организация не сдала декларацию вовремя без уважительной причины, штраф составит 5 000 рублей.

- Если организация не сдала декларацию вовремя по уважительной причине и не предоставила документы, подтверждающие эту причину, штраф составит 2 000 рублей.

- Если организация сдала декларацию с опозданием в течение месяца после истечения срока, размер штрафа составит 2% от суммы налога, указанной в декларации.

- Если организация сдала декларацию с опозданием более месяца после истечения срока, размер штрафа составит 30% от суммы налога, указанной в декларации.

Таким образом, чтобы избежать штрафов за неуплату налога и несдачу декларации по налогу на имущество организаций, необходимо своевременно и правильно рассчитывать и платить налог, а также сдавать декларацию в установленные сроки.