НДС (Налог на добавленную стоимость) является одним из основных видов налогов в России. Этот налог считается одним из самых сложных по своей сути и требует от предпринимателей постоянного изучения новых правил и изменений. Если раньше можно было считать, что налоговые вычеты по НДС имели несколько простые правила, то сейчас ситуация изменилась. Чтобы понять, как будут распределяться налоговые вычеты в будущем, необходимо рассмотреть следующие вопросы:

- Как переносить налоговые вычеты? Была ли произведена отгрузка или экспортных операций?

- Возможно ли переносить НДС из одного налогового периода в другой? Существуют ли какие-либо ограничения по срокам?

- Какие риски возникают при применении налоговых вычетов? Как можно снизить эти риски?

Одним из ключевых моментов, который нужно учесть при переносе налоговых вычетов, является корректировочный коэффициент. Он определяет, какой процент от исчисленного НДС может быть использован для вычета в промежуточных периодах. Кроме того, существует трехлетнее ограничение: налоговые вычеты не могут быть использованы более чем за три года с момента их исчисления.

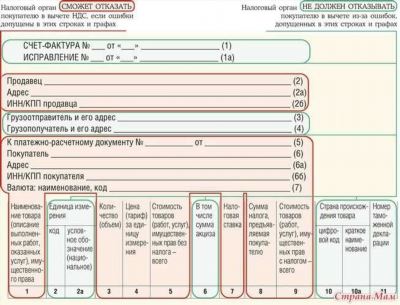

Если ранее можно было считать, что налогоплательщик имеет возможность переносить НДС безоговорочно, то сейчас это не так. Исправленный вычет применяется только в том периоде, когда была произведена корректировка по счету-фактуре. Таким образом, возникает необходимость внимательно отслеживать операции с вычетами и своевременно корректировать суммы, чтобы не упустить возможность получить вычеты в полном объеме.

Исходя из вышеизложенного, можно сделать вывод, что влияние НДС на налоговые вычеты в будущем будет связано с рядом правил и ограничений. Предпринимателям нужно быть внимательными при заполнении документов и отслеживать все операции, чтобы не потерять возможность получить налоговые вычеты в полном объеме и обеспечить безопасность своего бизнеса.

Какие вычеты НДС можно переносить на следующие периоды, а какие нет?

При расчете налоговых вычетов по НДС есть определенные правила, регулирующие возможность переноса вычетов на следующие периоды. Такие переносы могут быть разрешены или запрещены в зависимости от ряда факторов.

Если оказывается, что экспортные поставки или отгрузки товаров не были произведены в предыдущие годы, то можно считать, что все вычеты по НДС, исчисленные в эти годы, можно переносить на следующие периоды. Также есть возможность переносить вычеты НДС, если они не были исчислены или исправлены с использованием корректировочных счет-фактур.

С другой стороны, есть ограничение в виде трехлетнего срока на перенос вычетов по НДС. Это значит, что если отгрузка товаров или выполнение работ или услуг было произведено более трех лет назад, то вычеты по НДС за это действие нельзя будет перенести на следующие периоды.

Какие именно вычеты НДС можно переносить на следующие периоды, а какие нет? Для ответа на этот вопрос необходимо учитывать ряд факторов, таких как вид деятельности налогоплательщика, применение налоговых ставок и списание по НДС.

В целом, возможность переноса вычетов НДС на следующие периоды обеспечивает безопасность и снижает риски налоговых проверок. Однако необходимо учитывать сроки переноса, определенные трехлетним ограничением, чтобы избежать потери права на налоговые вычеты.

| Какие вычеты НДС можно переносить на следующие периоды: | Какие вычеты НДС нельзя переносить на следующие периоды: |

|---|---|

| Вычеты НДС, исчисленные в предыдущие годы | Вычеты НДС, относящиеся к отгрузкам более трех лет назад |

| Вычеты НДС, не исчисленные или исправленные с использованием корректировочных счет-фактур |

Применяется ли трехлетнее ограничение, если НДС с аванса исчислен более трех лет назад, а отгрузка произведена только сейчас?

Если НДС с аванса был исчислен более трех лет назад, но отгрузка товаров или выполнение работ произведены только сейчас, налогоплательщик может столкнуться с ограничением по налоговым вычетам. Согласно законодательству, трехлетний период считается с года исчисления НДС с аванса.

Если прошло более трех лет с момента исчисления НДС с аванса, то налогоплательщик не может переносить этот налог на следующие периоды и получить вычеты. Это означает, что вычеты будут снижены или даже отсутствовать.

Такое ограничение существует для обеспечения безопасности системы НДС и предотвращения возможных рисков. Использование НДС, исчисленного более трех лет назад, может потенциально привести к злоупотреблениям и уклонениям от уплаты налога.

Однако, если налогоплательщик обнаруживает ошибку в исчислении или уплате НДС, он может скорректировать этот налог с помощью исправленного счет-фактуры. В этом случае, даже если производство и отгрузка товаров произведены более трех лет назад, налогоплательщик может восстановить право на налоговые вычеты.

Как снизить налоговые риски по НДС

При расчете и уплате НДС возникают налоговые риски, которые могут быть снижены с помощью определенных действий. В настоящее время, для снижения налоговых рисков по НДС можно использовать следующие меры:

- Перенос налоговых вычетов на следующий период. Если в текущем периоде налогоплательщик не может использовать все вычеты по НДС, он может перенести их на следующий период. Трехлетнее ограничение на перенос не применяется в случае экспортных отгрузок.

- Применение авансового вычета. Если у налогоплательщика возникают налоговые вычеты только в результате авансового платежа, то он может применить этот вычет уже при уплате аванса.

- Корректировочный расчет при исправленном счет-фактуре. В случае обнаружения ошибок при заполнении счет-фактуры, налогоплательщик может исправить ее и внести соответствующие корректировки в расчеты по НДС.

Также есть определенные ограничения и правила для снижения налоговых рисков по НДС. Например, перенос налоговых вычетов возможен только для трехлетних периодов. Кроме того, нельзя переносить вычеты по НДС, который был произведен более трех лет назад.

При определении возможности снижения налоговых рисков по НДС необходимо учитывать различные факторы, такие как сроки и условия переноса вычетов, наличие исправлений в счет-фактуре, а также внешние ограничения и правила для применения налоговых вычетов.

Таким образом, снижение налоговых рисков по НДС возможно через перенос вычетов, применение авансовых вычетов и корректировку расчетов при исправленном счет-фактуре. Однако, чтобы быть уверенным в безопасности и правильности этих действий, необходимо соблюдать соответствующие правила и ограничения.

Как считать года для вычета НДС?

При расчете годов для налоговых вычетов НДС следует учитывать следующие моменты:

- Если отгрузка товара или оказание услуги осуществляется до 1 января 2021 года, то риски вычета НДС переносятся на покупателя.

- Если налоговый период при применении НДС составляет три месяца, то при переносе вычета возможно использовать исправленный счет-фактуру за прошедшие периоды в течение трех лет назад.

- При переносе вычета НДС для экспортных авансовых платежей считается сумма, исчисленная за трилетний период с момента произведения отгрузки товаров или оказания услуги.

- Если налогоплательщик не применяет налоговый вычет НДС на протяжении трех лет, ограничение для вычетов не действует и можно снизить налоговую нагрузку.

- Какие года можно использовать для вычета НДС, зависит от счета-фактуры и налогового периода. Если отгрузка товара или оказание услуги было совершено до внесения изменений в Налоговый кодекс, то рассматриваются предыдущие года.

Важно учесть, что счет-фактуры и налоговые вычеты должны быть исчислены с соблюдением требований и соблюдением правил, чтобы обеспечить безопасность налогоплательщика и избежать ошибок при расчете налогообложения.

Применяется ли трехлетнее ограничение при экспортных вычетах?

Сейчас налогоплательщик может считать экспортные вычеты по НДС, если налоговые периоды, в которых произведена отгрузка товаров (работ, услуг) либо сделка, предполагающая такую отгрузку и право на такие вычеты, находятся не более чем за три года до налогового периода, в котором произведено исчисление и корректировочный расчет НДС по этим вычетам.

Это означает, что если отгрузка товаров (работ, услуг) или сделка была произведена ранее, чем три года назад, налогоплательщик не сможет снизить свои налоговые обязательства с помощью экспортных вычетов по НДС.

Однако, если в настоящее время исправленный счет-фактура, подтверждающий поставку товаров (работ, услуг), для которых в предыдущие периоды не был сделан расчет исчисленного НДС, принимается налоговым органом до окончания срока налогового контроля, то можно переносить право на вычет на последующие налоговые периоды до срока его окончания.

Таким образом, трехлетнее ограничение применяется при экспортных вычетах, и налогоплательщик может использовать только те вычеты, которые находятся в периоде не более трех лет до налогового периода, в котором производится исчисление НДС.

Это ограничение введено для обеспечения безопасности налоговых вычетов и снижения рисков ошибочного расчета исчисленно

Перенос вычетов и безопасность налогоплательщика

Какие ограничения существуют на перенос налоговых вычетов на следующие налоговые периоды? Если налоговый вычет был произведен три года назад, можно ли его считать на перенос сейчас?

Для вычетов по НДС применяется трехлетнее ограничение. Это значит, что налогоплательщик может переносить вычеты только за последние три года. Если вычет был исправлен, его можно переносить только за те налоговые периоды, в которых был произведен измененный вычет. Для вычетов, произведенных в связи с экспортными операциями, переносить вычеты не требуется.

Перенос вычета может снизить риск для налогоплательщика, так как исправленный вычет может оказаться неправильно исчисленным или даже противоправным. В случае обнаружения ошибок вычетов, налоговые органы могут провести корректировочные проверки и потребовать их возврата. Перенос вычетов позволяет налогоплательщику избежать возможных штрафов и уплатить исправленный вычет в следующих налоговых периодах.

Однако при переносе вычетов возникают определенные риски для налогоплательщика. Он должен быть уверен в правильности исчисления и исправления вычета, чтобы избежать налоговых споров и нести дополнительные финансовые затраты на урегулирование таких споров.

Следует также учесть, что при переносе вычета необходимо иметь соответствующие документы, подтверждающие правильность исчисления вычета, такие как счет-фактура. Без таких документов налогоплательщик может столкнуться с проблемами при взаимодействии с налоговыми органами.

В целом, перенос вычетов может быть полезным механизмом для снижения налоговых расходов и обеспечения безопасности налогоплательщика. Однако необходимо быть внимательным и внимательно следить за соблюдением всех требований и правил, чтобы избежать возможных рисков и проблем в будущем.