Современный рынок недвижимости и разводы подталкивают супругов к продаже и разделу общей квартиры. Но как быть с налогами? Как возвращать деньги после продажи квартиры и как получить вычет при разводе? В этой статье мы рассмотрим основные понятия и правила налогообложения при сделках с супружеской собственностью, а также расскажем о сроках, документах и особенностях процедуры.

Важное понятие при продаже квартиры – налог на доход. Он возникает в случае продажи квартиры по цене, превышающей ее первоначальную стоимость. К сумме продажи должны быть прибавлены все затраты на улучшение квартиры, а также расходы на ее приобретение (если такие были). В большинстве случаев вычеты при продаже квартиры супруги могут получить независимо друг от друга.

Если две доли квартиры разделены, каждый из супругов может продать свою долю отдельно. В этом случае налог на доход с продажи квартиры платится каждым супругом отдельно и в размере доли, принадлежащей каждому из них. Если квартира продана после развода, каждый супруг имеет право на вычет по разным налогам и в разных размерах.

Если сделка с квартирой продолжает укладываться в сроки после развода, супруги могут воспользоваться налоговым вычетом. Вычет применяется к общей сумме налога на доход, рассчитанной в результате продажи квартиры.

Оптимизировать налоговые выплаты можно, если учесть особенности налогообложения при продаже квартиры после развода. В большинстве случаев каждый супруг имеет право на вычет только за одну квартиру. Однако, если квартира была приобретена в браке и на нее был взят кредит, вычет можно сделать обоим супругам в равных долях.

Таким образом, при сделках с супружеской собственностью необходимо знать все правила и соблюдать сроки, иметь все необходимые документы и учесть особенности налогового вычета. И только в этом случае можно правильно оформить сделку, вернуть свои деньги и избежать нарушений налогового законодательства.

Сделки с супружеской собственностью

Первое, чем нужно заняться после развода – определение доли каждого супруга в совместно нажитом имуществе. Это позволит определить размер вычета налога на имущество. Размер вычета зависит от доли, которая принадлежала каждому из супругов.

Процесс расчета вычета может оказаться достаточно сложным, поэтому важно обратиться за консультацией к налоговому эксперту. Он поможет определить, насколько выгодно будет обратиться за возвратом налогов и какие документы должны быть представлены для этого.

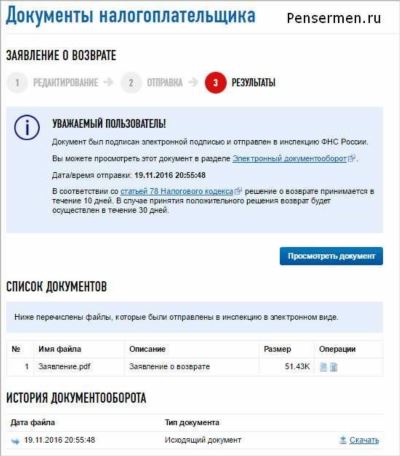

Срок, в течение которого можно подать заявление на возврат налогов по имущественному вычету после развода, составляет три года после заключения развода. Это важно учесть, чтобы не пропустить возможность получить свои деньги обратно.

Оптимизация налогообложения при разделе квартиры также может быть важной задачей для супругов. Если вы не хотите переплачивать налоги и желаете сэкономить деньги, вам необходимо обратиться к налоговому эксперту, который поможет вам провести оптимизацию налогообложения и подскажет, как действовать в вашей конкретной ситуации.

Важно отметить, что раздел недвижимости после развода – это серьезный процесс, требующий предоставления определенных документов и выполнения формальностей. Поэтому необходимо внимательно ознакомиться с требованиями и обязательствами, чтобы не допустить ошибок, которые могут привести к дополнительным проблемам.

В заключение можно сказать, что сделки с супружеской собственностью включают в себя множество правил и нюансов, которые важно знать и учитывать. Обратитесь к налоговому эксперту, чтобы получить профессиональные советы и помощь по оптимизации налогообложения и возврату налогов.

Основные понятия и правила

Для правильного налогообложения при разделе супружеской собственности и оптимизации налоговых платежей важно понимать основные понятия и правила.

- Супружеская собственность – это имущественный комплекс, недвижимости и других ценностей, приобретенных супругами после заключения брака.

- Развод – прекращение брака, при котором имущество супругов подлежит разделу.

- Документы развода – свидетельство о расторжении брака (разводе) и решение суда о разделе имущества.

После развода возникают важные вопросы налогового налогообложения:

- Имущественный налог – налог на недвижимость, который нужно уплачивать после раздела квартиры.

- Налог на доход – налог на деньги, полученные после раздела квартиры.

Для снижения налоговых платежей можно воспользоваться вычетами:

- Вычет на детей – позволяет снизить налог при разделе имущества.

- Вычет на обучение – позволяет снизить налоговые платежи при оплате обучения детей.

- Вычет на иждивение – снижает налоговую базу при содержании иждивенцев.

- Вычет на ипотечные проценты – позволяет вернуть часть денег, уплаченных в качестве процентов по ипотеке.

Сроки налогового налогообложения после развода могут быть различными в зависимости от каждого конкретного случая.

Важно обратить внимание на особенности налогообложения и правила, чтобы правильно разделить имущество и оптимизировать налоговые платежи после развода.

Ниже приведены советы экспертов рынка недвижимости по налоговому налогообложению при разделе супружеской собственности и оптимизации налоговых платежей:

- Изучите действующее законодательство и налоговые схемы.

- Соберите все необходимые документы и свидетельства.

- Обратитесь к профессиональному налоговому консультанту для получения индивидуальных рекомендаций.

- Учитывайте сроки подачи налоговых деклараций и уплаты налоговых платежей.

- Оптимизируйте налоговые платежи с помощью вычетов и льгот.

- Не забывайте о возможности предъявления претензий и оспаривания налоговых решений в суде.

Соблюдение основных понятий и правил поможет правильно провести раздел имущества, снизить налоговые платежи и оптимизировать налогообложение. Обратитесь к специалистам, чтобы получить подробную консультацию и рекомендации в своей ситуации.

Налог на имущество

Имущественный налог – это налог, который взимается с физических и юридических лиц за владение и пользование недвижимостью. После развода вопрос о разделе недвижимости становится особенно важным, и необходимо учесть налоговые последствия.

Основным понятием в налогообложении недвижимости после развода является вычет. Вычет – это сумма, которую можно вернуть из налогов, уплаченных ранее. Вычет может составлять различную сумму в зависимости от обстоятельств.

Если вы продаете недвижимость после развода, то вам могут вернуть часть налогов. Сколько именно можно вернуть – зависит от суммы налогов и других факторов. Важно знать правила и условия, чтобы обеспечить оптимальную оптимизацию налогов после развода.

Еще одной важной особенностью налога на имущество после развода является его срок. Обычно у вас есть определенное количество дней, чтобы уплатить налог. Если вы пропустили срок, то вам могут начислить штрафные санкции.

- Налог на имущество – важный аспект развода, который необходимо учесть;

- Основные понятия и правила налогообложения после развода;

- Возможности по оптимизации налогов после раздела недвижимости;

- Сколько можно вернуть из налогов после развода;

- Сроки уплаты налога на имущество и последствия пропуска срока.

Все эти вопросы являются важными при разделе супружеской собственности и требуют внимательного изучения. Консультация специалиста и советы экспертов помогут вам разобраться в особенностях налогообложения и сделать оптимальные решения, чтобы сэкономить деньги.

Имущественный налоговый вычет – сколько денег можно вернуть

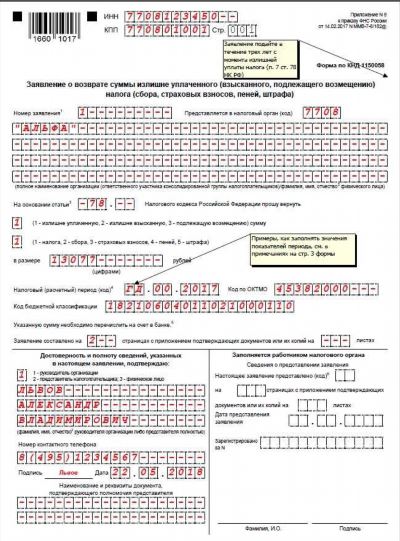

Имущественный налоговый вычет – это основные налоговые правила, которые касаются имущества после развода. При разделе квартиры и другого имущества в браке необходимо учесть налоговые аспекты. Вам понадобятся специальные документы, чтобы получить имущественный вычет. Не забудьте собрать все необходимые документы, чтобы вернуть как можно больше денег.

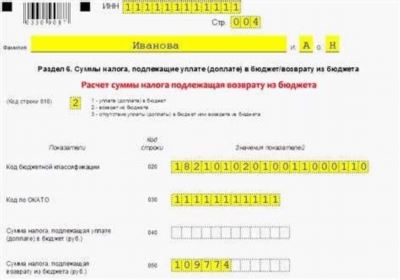

Сколько денег можно вернуть после развода? Все зависит от стоимости вашего имущества. Основные налоговые вычеты по налогу на недвижимость предусматривают возможность вернуть часть стоимости имущества налогоплательщику. Но не забывайте, что сумма вычета ограничена законом, поэтому уточняйте размер вычета в своем регионе.

Советы по налоговому вычету при разделе квартиры и другого имущества:

- Изучите особенности налогообложения недвижимости. Понимание основных правил и понятий поможет вам наиболее эффективно использовать вычет и вернуть как можно больше денег после развода.

- Соберите все необходимые документы. Для получения имущественного вычета вам понадобятся документы, подтверждающие стоимость и наличие имущества. Убедитесь, что у вас есть все необходимые документы.

- Учтите особенности налогообложения после развода. При разделе имущества в браке возникают некоторые особенности налогообложения, которые могут влиять на размер вычета. Изучите эти особенности и учтите их при подаче налоговой декларации.

Имущественный налоговый вычет – это важный инструмент для оптимизации налогообложения после развода. Узнайте, сколько денег вы можете вернуть, и следуйте правилам и советам, чтобы получить максимальный вычет.

Налог после развода: особенности и советы

После развода возникают множество вопросов, связанных с имущественными отношениями и налогообложением. Правильное понимание основных правил и сроков может помочь оптимизировать налогообложение и вернуть больше денег с налогов.

После развода налоговые правила могут существенно меняться. К примеру, при разделе недвижимости возникает вопрос о том, сколько налога нужно будет заплатить при продаже квартиры. Есть возможность получить вычет при покупке нового жилья, но важно знать о сроках и требуемых документах.

Имущественный вычет – одно из важных понятий после развода. Это вычет, который может быть получен при разделе имущества супругов. Законодательство предусматривает условия и ограничения для получения данного вычета, поэтому необходимо внимательно изучить правила.

Оптимизация налогообложения после развода также является важной задачей. Многие супруги хотят вернуть как можно больше денег с налогов, поэтому важно знать о способах и советах по оптимизации.

Основные особенности налогообложения после развода:

- Налог на доходы с имущества: нужно учитывать налог, который подлежит уплате при продаже имущества после развода.

- Сроки и документы: важно знать о сроках и требуемых документах, чтобы получить вычет при разделе имущества и приобретении нового жилья.

Важные советы по налогообложению после развода:

- Изучите налоговый кодекс: знание основных правил и условий позволит сделать правильный выбор и избежать ошибок.

- Обратитесь к эксперту: профессионал поможет разобраться в сложных вопросах и подскажет, как получить максимальный вычет.

- Узнайте о возможностях оптимизации: основываясь на своей ситуации, ищите способы оптимизировать налогообложение и вернуть больше денег с налогов.

Все эти особенности и советы помогут вам разобраться в сложной теме налогов после развода. Правильное понимание правил, соблюдение сроков и оптимизация налогообложения позволят получить максимальный вычет и вернуть больше денег с налогов.