Лизинг – один из основных инструментов финансовых операций с периодическими платежами. В налоговом и бухгалтерском учете лизинговые операции нужно учитывать в соответствии с Федеральными стандартами бухгалтерского учета (ФСБУ) и налоговым законодательством. Это обусловлено тем, что лизинговые операции могут иметь налоговые и финансовые последствия для организации.

В программе «1С: Бухгалтерия 8» ред. 3.0 можно применять специальные механизмы учета лизинговых операций. Это позволяет правильно учитывать все понятия и особенности договоров лизинга, в том числе применять разные методы амортизации, отражать налоговые платежи и проводить анализ финансовых показателей организации.

Подробное руководство по учету лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 поможет пользователям разобраться во всех аспектах учета лизинга, а также научит правильно проводить бухгалтерские операции и подготавливать отчетность.

Учет лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0

Основные понятия, которые необходимо знать при учете лизинговых операций, — это лизинг и ФСБУ. Лизинг представляет собой договор, согласно которому одна сторона (лизингодатель) передает во временное пользование другой стороне (лизингополучателю) имущество за определенную плату. ФСБУ (Федеральные Стандарты Бухгалтерского Учета) устанавливают правила, по которым необходимо вести учет лизинга.

Для применения учета лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 необходимо сначала создать договор лизинга. В программе имеется специальная форма для заполнения договора лизинга, в которой указываются все необходимые данные и условия договора.

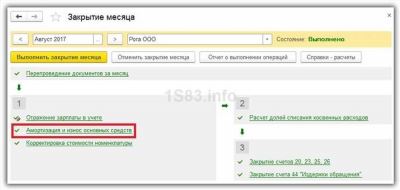

После создания договора лизинга в программе «1С: Бухгалтерия 8» ред. 3.0 можно приступить к учету лизинговых операций. Важно правильно оформить бухгалтерские записи, связанные с лизингом, чтобы соответствовать требованиям ФСБУ.

| Номер | Дата | Счет-фактура | Счет лизинга |

|---|---|---|---|

| 1 | 01.01.2022 | СФ-001 | Л-001 |

| 2 | 15.02.2022 | СФ-002 | Л-002 |

Вышеприведенная таблица демонстрирует пример учета лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0. В каждой строке указывается номер операции, дата, счет-фактура и счет лизинга.

Таким образом, учет лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 включает создание договора лизинга и правильное оформление бухгалтерских записей. Это позволяет соответствовать требованиям ФСБУ и корректно учитывать лизинговые операции.

Основные понятия договора лизинга

При учете лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 необходимо понимать основные понятия, связанные с такими договорами.

Договор лизинга — это соглашение между арендодателем и арендатором, в рамках которого первый предоставляет во владение и временное пользование вещь, а второй обязуется уплачивать арендную плату.

Применение договора лизинга позволяет предприятию учитывать затраты на аренду в качестве операционных расходов, что может быть особенно выгодно при налоговом учете.

В учете необходимо учитывать следующие основные понятия:

- Арендодатель — лицо или организация, предоставляющая в аренду имущество.

- Арендатор — лицо или организация, берущая имущество в аренду.

- Арендная плата — сумма, которую арендатор выплачивает арендодателю за использование имущества.

- Лизингодатель — лицо или организация, предоставляющая в лизинг имущество.

- Лизингополучатель — лицо или организация, получающая имущество в лизинг.

- Лизинговые платежи — платежи, которые лизингополучатель выплачивает лизингодателю в рамках договора лизинга.

При учете договора лизинга необходимо учитывать требования ФСБУ, налогового и законодательства о бухгалтерском учете.

Как учитывать лизинг в налоговом учете

Учет лизинговых операций в налоговом учете

Основные принципы учета лизинга в налоговом учете включают в себя следующие действия:

1. Определение договора лизинга и его классификация

Перед тем как приступить к учету лизинговой операции, необходимо определить, является ли договор лизинга финансовой арендой или операционной арендой. Для этого необходимо применить понятия, установленные ФСБУ №15 «Лизинг».

2. Определение состава объектов лизинга

Договор лизинга предусматривает передачу объекта лизинга. Учет этого объекта должен быть осуществлен в соответствии с требованиями действующего законодательства и налоговых правил.

Кроме того, следует учитывать возможные накладные расходы, связанные с объектом лизинга, такие как страхование, налоги и другие.

3. Учет начисления и уплаты лизинговых платежей

Лизинговые платежи должны быть отражены в бухгалтерии в соответствии с условиями договора лизинга. Необходимо также учесть налоговые последствия и изменения, происходящие в налоговом законодательстве.

Зачастую, лизинговый платеж состоит из двух частей — финансовой, относящейся к оплате аренды, и операционной, которая включает расходы на обслуживание и управление.

В зависимости от условий договора лизинга и типа объекта, могут дополнительно учитываться другие элементы.

4. Учет разницы между стоимостью объекта лизинга и суммой лизинговых платежей

Разница между стоимостью объекта лизинга и суммой лизинговых платежей может включаться в состав результатов будущих периодов, учитываться как долгосрочное обязательство или рассматриваться неколеблемым активом.

Данная разница может возникнуть при условиях финансовой аренды, когда по окончании договора лизинга арендатор получает право собственности на объект.

5. Учет налоговых последствий

При учете лизинга необходимо учесть налоговые последствия и требования налогового законодательства, которые могут отличаться от бухгалтерских правил.

В настоящее время существуют различные методики учета лизинга, в том числе и в программе «1С: Бухгалтерия 8» ред. 3.0, которые позволяют учитывать лизинговые операции в соответствии с требованиями налогового учета.

Применение ФСБУ в учете лизинга

В налоговом учете лизинг учитывается в соответствии с Федеральным стандартом бухгалтерского учета (ФСБУ) № 15 «Лизинг». Согласно этому стандарту, по договору лизинга лизингополучатель обязан учесть объект лизинга в своем бухгалтерском учете как нематериальный актив, а лизингодатель – как право требования.

Применение ФСБУ в учете лизинга позволяет установить правила и принципы учета, определить порядок учета операций по лизингу, а также создать счета и операции для учета лизинговых операций.

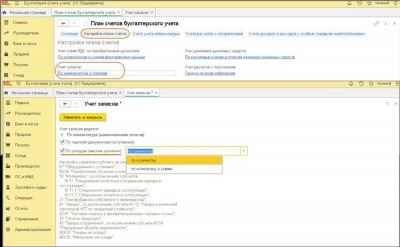

Для корректного учета лизинга в программе «1С: Бухгалтерия 8» ред. 3.0 необходимо настроить соответствующие документы и счета. В программе предусмотрены специальные регистры и шаблоны документов для учета лизинга в соответствии с ФСБУ.

При применении ФСБУ необходимо учитывать особенности договоров лизинга и соответствующие понятия, такие как лизингодатель, лизингополучатель, объект лизинга и т.д. Также следует применять правила учета, предусмотренные ФСБУ, для правильной отражения лизинговых операций в учете.