На сегодняшний день налоговые проверки являются обязательной процедурой для различных организаций и предпринимателей. Они проводятся налоговыми органами, с целью проверки правильности уплаты налогов и сборов. Перечень налоговых проверок достаточно широк и включает в себя различные виды проверок.

Наиболее распространенные нарушения, выявляемые при проведении налоговых проверок, связаны с неправильным учетом доходов и расходов, использованием недостоверных документов, а также неуплатой или неполной уплатой налогов и сборов. Для оперативного распознавания нарушений и осуществления проверки налоговым органом обычно необходимо краткий анализ налоговой отчетности и других документов, представленных организацией.

Выбор конкретной проверки в данный момент зависит от ряда факторов, таких как количество выявленных нарушений, размер доходов и расходов организации, а также налоговый режим, в котором предприятие действует. При проведении налоговой проверки основной задачей налогового органа является вынесение решения о правомерности налогообложения и составлении акта о проверке.

Виды налоговых проверок могут быть различными, включая плановые и внеплановые проверки, в том числе инициированные инициативной группой граждан или организацией. В случае выявления налоговых нарушений, организация имеет право оспорить результаты проверки в относительно короткий срок. При этом помочь оспорить результаты проверки может юридическая компания «МОЖНО», имеющая большой опыт в данной сфере и предоставляющая квалифицированную юридическую помощь.

Понятие и виды налоговых проверок

Перед началом проверки налоговая инспекция обычно отправляет предписания или уведомления, где указывается срок проведения проверки и ее цель. Важно заранее сориентироваться, чтобы знать кто будет проводить проверку и было время подготовиться.

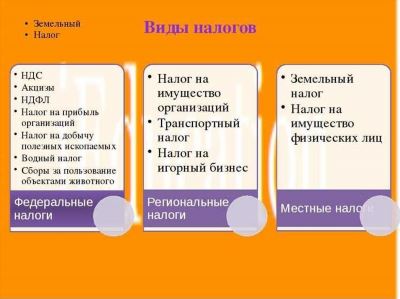

В зависимости от характера и целей проверки можно выделить следующие виды налоговых проверок:

1. Плановые проверки. Они проводятся на основе расписания, разработанного налоговой службой заранее. Этот вид проверок наиболее часто встречается и может коснуться любой организации без исключения.

2. Внеплановые проверки. Эти проверки проводятся на основе обоснованных заявлений или сигналов об налоговых нарушениях. Внеплановые проверки могут быть назначены без каких-либо предупреждений, чтобы обеспечить более оперативное реагирование на подозрительные ситуации.

Если в процессе налоговой проверки будут обнаружены нарушения, налоговая инспекция примет решение о применении административных штрафов или обращении в суд. При этом у компании есть возможность оспорить решение налоговой инспекции на законных основаниях.

Для того чтобы успешно справиться с налоговой проверкой, рекомендуется предварительно ознакомиться с перечнем наиболее распространенных нарушений при проведении таких проверок. Это поможет сориентироваться и предотвратить возможные проблемы.

Юридическая компания «МОЖНО»

Кто проводит проверки?

В качестве специалистов по налоговым проверкам выступают квалифицированные юристы компании «МОЖНО», которые имеют большой опыт в данной сфере.

Краткий перечень основных видов налоговых проверок:

- Плановая налоговая проверка;

- Внеплановая налоговая проверка;

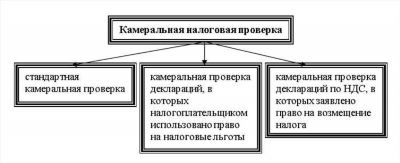

- Камеральная налоговая проверка;

- Внекамеральная налоговая проверка;

- Тематическая налоговая проверка;

- Государственная налоговая проверка.

Как сориентироваться в проведении налоговой проверки?

Юридическая компания «МОЖНО» поможет вам оперативно сориентироваться в процедуре проведения налоговых проверок и принять взвешенное решение о дальнейших действиях.

Какие проверки наиболее распространенные?

Наиболее распространенными видами налоговых проверок являются плановые и внеплановые проверки, которые проводятся в целях контроля и выявления нарушений налогового законодательства.

Какие нарушения могут быть выявлены при налоговой проверке?

При налоговой проверке могут быть выявлены различные нарушения, такие как неправильное оформление документов, несоответствие расчетов и платежей, использование недопустимых налоговых схем и т.д.

Как оспорить нарушения, обнаруженные при налоговой проверке?

Юридическая компания «МОЖНО» предоставляет профессиональное юридическое сопровождение и помощь в оспаривании выявленных нарушений при налоговой проверке.

Выводы:

- Юридическая компания «МОЖНО» специализируется на проведении налоговых проверок.

- Наиболее распространенными видами налоговых проверок являются плановые и внеплановые проверки.

- При налоговой проверке могут быть выявлены различные нарушения.

- Юридическая компания «МОЖНО» поможет вам оспорить нарушения, обнаруженные при налоговой проверке.

Основные виды налоговых проверок

На сегодняшний день существует множество видов налоговых проверок, которые проводит налоговая служба. Распространенные виды проверок включают:

- Плановая налоговая проверка: проводится в соответствии с планом работы налоговых органов. Целью этой проверки является контроль за правильностью исчисления и уплаты налогов.

- Внеплановая налоговая проверка: проводится по инициативе налоговых органов либо в результате обращения налогоплательщика, гражданина или организации. Она возникает в случае, если появились подозрения на нарушения в сфере налогообложения.

- Оперативная налоговая проверка: проводится для оперативной проверки информации, независимо от наличия плановых проверок.

- Тематическая налоговая проверка: проводится в рамках специальной темы, например, налогообложения при сделках с недвижимостью или при структурных изменениях в организации.

Кто проводит налоговую проверку? Проверки проводят налоговые органы и их сотрудники, имеющие полномочия и достаточное количество информации для того, чтобы сориентироваться в ситуации при проведении проверки. Однако, налогоплательщику не стоит паниковать. Любую проверку можно оспорить и обжаловать, в случае, если будут обнаружены нарушения со стороны налоговой службы.

Основные нарушения, которые могут быть обнаружены во время проверки, включают:

- Неправильное исчисление и уплата налоговых платежей;

- Непредставление или представление неполной информации в налоговую инспекцию;

- Превышение сроков представления налоговой отчетности;

- Другие нарушения, связанные с налогообложением.

В случае выявления нарушений, налоговая служба может принять решение о привлечении налогоплательщика к ответственности. Важно знать, что наличие юридической поддержки поможет налогоплательщику сориентироваться в ситуации, оспорить неправомерные действия и максимально защитить свои интересы.

Перечень основных видов налоговых проверок предоставлен в кратком формате для ознакомления с тем, какие проверки могут быть проведены и кто их проводит. В случае, если вы столкнулись с проведением налоговой проверки, рекомендуется обратиться за консультацией к специалистам юридической компании «МОЖНО», которые помогут вам сориентироваться в ситуации и подготовиться к проверке, а также оспорить неправомерные действия налоговой службы, если таковые будут обнаружены.

Краткий перечень нарушений, который поможет оперативно сориентироваться и оспорить решение налоговых проверок

Перечень основных нарушений, которые могут быть выявлены при налоговых проверках:

| № | Виды нарушений | Описание |

|---|---|---|

| 1 | Несвоевременное представление отчетности | Нарушение сроков представления отчетности, установленных налоговым законодательством. |

| 2 | Неправильное заполнение налоговых деклараций | Ошибки или несоответствие заполнения налоговой декларации требованиям налогового законодательства. |

| 3 | Неуплата налогов | Неисполнение обязанности по уплате налогов или задолженности перед налоговым органом. |

| 4 | Сокрытие доходов | Сокрытие или недекларирование полученных доходов. |

| 5 | Фиктивные расходы | Несоответствие расходов, заявленных в декларации, документально подтвержденным расходам. |

| 6 | Незаконные схемы налоговой оптимизации | Использование схем и механизмов, нарушающих налоговое законодательство для уменьшения налоговых платежей. |

Зная эти распространенные нарушения, можно оперативно принять меры для устранения нарушений в случае проверки, а также оспорить решение налоговых проверок в случае необоснованности обвинений. Важно помнить, что каждый случай налоговой проверки требует индивидуального подхода и консультации специалистов по налоговому праву.

Кто проводит проверку?

Оперативно отсеять нарушения в налоговых проверках и сориентироваться при возможности на свои права, а также основные возможности для оспаривания решения, предоставляется при проведении распространенных видов налоговых проверок.

Проведение проверок осуществляется налоговыми органами. Кто проводит проверку? Исполнительными органами Федеральной налоговой службы (ИФНС) и Государственной налоговой службы (ГНС). Они проверяют налоговую отчетность и иные сведения о налоговых расчетах.

Краткий перечень нарушений, которые могут быть выявлены при налоговых проверках: