Налоги и сборы — это два понятия, которые многие люди часто путают. И хотя оба этих понятия связаны с финансовыми платежами, между ними есть определенная разница. В данной статье мы сравним налоги и сборы, а также рассмотрим различия между налогами.

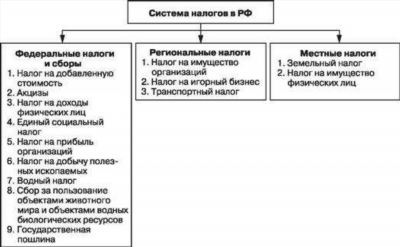

Налоги — это обязательные платежи, которые взимаются со всех граждан и организаций с целью финансирования деятельности государства. Налоги могут быть федеральными, региональными и местными, и каждый уровень власти имеет свой набор налогов, которые взимаются с населения и бизнеса.

Федеральные налоги взимаются на федеральном уровне и носят всеобщий характер. Они включают такие налоги, как налог на доходы физических лиц, налог на прибыль организаций, НДС и другие. Размер и порядок уплаты этих налогов устанавливаются федеральным законодательством и являются обязательными для всех граждан и организаций.

Региональные налоги являются налогами, которые взимаются на уровне субъектов Российской Федерации. Эти налоги могут отличаться от федеральных и зависят от местных условий и потребностей регионального бюджета. Примерами региональных налогов являются налог на имущество организаций и налог на транспорт.

Наиболее конкретными ставятся местные налоги, которые взимаются на уровне муниципалитетов и городов. Эти налоги обычно связаны с определенными услугами и благами, предоставляемыми местными органами власти. Примерами местных налогов являются налог на недвижимость и налог на землю.

Федеральные налоги: основные характеристики и принципы определения

Федеральные налоги – это налоги, которые устанавливаются на федеральном уровне и взимаются с населения и организаций во всех регионах страны. Основные характеристики федеральных налогов:

- Универсальность: федеральные налоги обязательны для всех граждан и организаций, за исключением тех, кто попадает под законодательно установленные льготы и освобождения.

- Прогрессивность: ставки федеральных налогов зависят от размера доходов налогоплательщиков. Обычно ставки налогов регулируются федеральным законодательством, и они могут изменяться в зависимости от общей экономической ситуации.

- Определенность: федеральные налоги устанавливаются законодательством и основываются на определенных правовых нормах. Налоговые ставки и базы определены четко и не могут быть изменены без соответствующих юридических процедур.

- Нераздельность: собранные средства от федеральных налогов поступают в федеральный бюджет и используются для финансирования различных государственных программ и предоставления услуг на федеральном уровне.

Принципы определения федеральных налогов могут варьироваться в зависимости от страны и ее налоговой системы. Обычно федеральные налоги определяются на основе доходов налогоплательщиков или на основе стоимости товаров и услуг. Некоторые из основных принципов определения федеральных налогов включают налогообложение доходов, налогообложение прибыли, налогообложение имущества и налогообложение потребления.

Региональные налоги: особенности и их влияние на экономику

В отличие от федеральных налогов, региональные налоги взимаются на территории определенного региона, как правило, на уровне субъекта Российской Федерации. Они используются для финансирования региональных программ и проектов, а также для обеспечения бюджетной устойчивости самого региона.

Особенностью региональных налогов является их разнообразие и специфика, которая может отличаться в зависимости от конкретного региона. К таким налогам относятся, например, налог на имущество организаций, налог на транспортные средства, налог на игорную деятельность.

Региональные налоги играют важную роль в экономике региона. Они способствуют увеличению доходов регионального бюджета и обеспечивают финансирование социальных программ, инфраструктурных проектов и развития местных предприятий.

Однако, с другой стороны, слишком высокие ставки региональных налогов могут оказывать отрицательное влияние на экономику. Высокие налоговые бремена зачастую становятся препятствием для привлечения инвестиций и развития бизнеса в регионе.

Таким образом, региональные налоги играют важную роль в финансировании региональных программ и проектов, но их влияние на экономику должно быть сбалансировано с учетом интересов бизнеса и инвесторов.

Местные налоги: значение и специфика их взимания

Местные налоги имеют свое значение и специфику взимания. Они представляют собой налоговые платежи, которые взимаются за пользование местными объектами инфраструктуры или услугами, предоставляемыми местными организациями.

Федеральные сборы: основные типы и методы взимания

Федеральные сборы представляют собой основной источник доходов для государственного бюджета. Они собираются на федеральном уровне и используются для финансирования различных государственных программ и проектов. Федеральные сборы могут быть взимаемы на разных основаниях и имеют различные методы взимания.

Основными типами федеральных сборов являются налоги на доходы физических и юридических лиц, акцизы, НДС, налог на имущество и множество других. Налоги на доходы являются наиболее распространенным типом федеральных сборов и облагаются граждане и компании в соответствии с их доходами. Акцизы взимаются с продажи определенных товаров, например, автомобилей или алкогольных напитков.

Методы взимания федеральных сборов могут быть различными. Некоторые сборы взимаются непосредственно с налогоплательщиков, например, налоги на доходы. Другие сборы могут быть включены в стоимость товаров или услуг и взиматься при их приобретении, например, НДС. Также существуют специальные федеральные сборы, которые собираются только с определенных категорий налогоплательщиков или в определенных ситуациях.

Таким образом, федеральные сборы представляют собой важный компонент налоговой системы и играют значительную роль в обеспечении финансовой устойчивости государства.

Различие между налогами и сборами: принципы определения и функции

Между местными налогами и сборами есть ряд принципиальных различий, которые определяют их определение и функции. В первую очередь, налоги устанавливаются на федеральном, региональном и местном уровнях государства и обязательны для уплаты гражданами и организациями в соответствии с законодательством. Сборы, в свою очередь, налагаются местными органами власти и могут быть взимаемы как субъективно, так и объективно по отношению к определенным деятельностям или услугам.

Основная разница между налогами и сборами заключается в том, что налоги являются обязательными платежами, которые направляются на общегосударственные цели и финансируют основные функции государства, например, оборону, образование и здравоохранение. Сборы, в свою очередь, имеют конкретную цель и финансируют определенные услуги или муниципальные потребности, такие как содержание местных дорог или обслуживание коммунальных услуг.

В чем еще различие между налогами и сборами? Налоги могут быть установлены на территории всей страны и обязательны для уплаты каждым гражданином и организацией, в то время как сборы взимаются только на местном уровне и направляются на местные нужды. Кроме того, налоги регулируются законодательством и их ставки устанавливаются государством, в то время как сборы могут иметь различные ставки и условия в зависимости от решения местных органов власти. Налоги также имеют широкий спектр уплаты, в то время как сборы могут быть взимаемы в определенный период времени или для определенной группы лиц.

- Налоги:

- Устанавливаются на федеральном, региональном и местном уровнях;

- Обязательны для уплаты;

- Направляются на общегосударственные цели.

- Сборы:

- Налагаются только местными органами власти;

- Могут быть субъективными или объективными;

- Имеют конкретную цель и финансируют определенные услуги или муниципальные потребности.

Региональные сборы: их роль в формировании бюджета региона

Региональные сборы играют важную роль в формировании бюджета региона. Они представляют собой дополнительные доходы для местных властей, которые могут направляться на различные нужды региона, такие как развитие инфраструктуры, поддержка социальных программ, образование и культуру.

Одним из примеров региональных сборов может быть плата за пользование земельными ресурсами или платеж за размещение рекламы на территории региона. Эти сборы помогают региональным властям создавать устойчивый и уравновешенный бюджет, способствующий развитию региона и повышению качества жизни его жителей.

| Примеры региональных сборов: |

|---|

| Плата за пользование земельными ресурсами |

| Платеж за размещение рекламы на территории региона |

Местные сборы: особенности определения и использования

Одной из особенностей местных сборов является их спецификация. Они могут предусматривать оплату за конкретные услуги или деятельность местных органов власти, такие как муниципальные услуги, обращение с отходами, парковка, размещение на рекламных конструкциях и другие. Данный механизм позволяет местным органам власти получать дополнительные финансовые ресурсы для реализации своих задач и проектов.

Также стоит отметить, что местные сборы могут иметь преимущественно местное значение и взиматься только в определенной территории, что отличает их от федеральных и региональных налогов. Они работают в рамках конкретного региона или населенного пункта и не являются обязательными для всех российских граждан и организаций.

Использование собранных местных сборов также имеет свои особенности. Они направляются на финансирование и поддержку различных местных проектов, развитие инфраструктуры, оказание социальной помощи и улучшение качества жизни населения. Местные сборы дают возможность местным органам власти решать конкретные задачи и обеспечивать нужды своего региона.

Значение местных налогов в экономическом развитии региона

Местные налоги позволяют регионам получать дополнительные доходы, которые могут быть использованы для финансирования различных общественных программ и проектов. Они позволяют местным властям самостоятельно определять свои приоритеты и направления развития. Благодаря местным налогам, регионы имеют большую свободу в управлении своей экономикой и социальными процессами.

Важной особенностью местных налогов является то, что они позволяют учитывать особенности конкретного региона. Местные власти могут применять различные налоговые ставки и льготы в зависимости от специфики своей территории. Это может стимулировать развитие определенных отраслей экономики или привлечение инвестиций.

Таким образом, местные налоги играют важную роль в экономическом развитии региона. Они позволяют местным властям управлять своими финансами и развивать свою экономику, а также учитывать специфику региона при определении налоговых ставок и льгот.