Имущественный налоговый вычет – это сумма, которую можно вернуть при покупке дома, квартиры или земельного участка. В данной статье мы рассмотрим, как оформить налоговый вычет за покупку участка, а также какой размер вычета можно получить при приобретении земли для индивидуального жилищного строительства.

Для начала важно понять, что такое налоговый вычет и какие нужны документы для его оформления. Налоговый вычет – это право получить часть средств, уплаченных в бюджет государства в виде налога на доходы физических лиц (НДФЛ). В случае покупки участка, можно получить налоговый вычет на сумму платежа, проведенного по договору купли-продажи земли или по договору участия в долевом строительстве.

Для оформления налогового возврата по покупке участка необходимо предоставить соответствующие документы. Кто имеет право на налоговый вычет за приобретение земельного участка? В первую очередь, налоговый вычет могут получить физические лица, которые приобрели земельный участок для строительства жилого дома или дачи. Важно отметить, что вычет за покупку земли имеет свои особенности и не распространяется на приобретение уже построенного дома или квартиры.

Также следует знать, какую сумму можно вернуть в качестве налогового вычета за покупку участка. Размер вычета зависит от стоимости приобретенного участка и может составлять до определенного процента от этой суммы. Главное, чтобы земельный участок был приобретен для строительства и его площадь не превышала установленные нормы.

Как вернуть налоговый вычет за покупку участка

При приобретении земельного участка налогоплательщики имеют право на налоговый вычет. Для возврата суммы вычета необходимо оформить нужные документы и подать заявление в налоговую инспекцию.

Налоговый вычет предоставляется при покупке или строительстве жилого дома, садового домика или дачи. Кто имеет право на вычет и какую сумму можно вернуть?

Вычета имущественного налога можно оформить при приобретении участка земли для строительства жилого дома. Для этого необходимо предоставить следующие документы:

- Заявление на возврат налогового вычета;

- Копию паспорта налогоплательщика;

- Договор купли-продажи или иной документ, подтверждающий приобретение земельного участка;

- Расчет налоговой базы (стоимость участка).

Размер налогового вычета зависит от стоимости участка и региона, в котором находится. Например, в одних регионах вычет может составлять 13% от стоимости приобретенной земли, а в других 30%. Также стоит учесть, что максимальная сумма налогового вычета за покупку участка не может превышать определенный размер.

Для оформления вычета необходимо обратиться в налоговую инспекцию по месту жительства или регистрации. После рассмотрения заявления и предоставленных документов налоговый орган принимает решение о предоставлении или отказе в возврате налогового вычета за покупку участка.

Налоговый вычет за покупку участка является одним из инструментов государственной поддержки граждан при приобретении недвижимости. Используя данный вычет, можно значительно снизить затраты на приобретение жилой или дачной недвижимости.

Подробный гайд

Для того чтобы вернуть налоговый вычет за покупку имущественного или дачного участка, необходимо знать некоторые правила и процедуры. Размер такого налогового вычета зависит от суммы покупки участка или дома.

Кто имеет право на налоговый вычет? Право на возврат налога имеют граждане, которые являются собственниками участка или дачи. Имущественный налоговый вычет также можно оформить для жилого дома.

Какую сумму налога можно вернуть? Размер налогового вычета составляет 13% от стоимости приобретенного имущества. Для дачного участка или дома можно рассчитывать на возврат налога в размере до 260 000 рублей.

Как оформить налоговый вычет? Для оформления налогового вычета необходимо предоставить определенные документы, подтверждающие покупку участка или дома. Такими документами могут быть договор купли-продажи, договор аренды или иные документы, удостоверяющие право собственности на имущество.

Что нужно знать при оформлении налогового вычета? Важно знать, что налоговый вычет за покупку участка можно оформить только при наличии правоустанавливающего документа на землю. При покупке дома или дачи, вычет можно получить только при наличии документов, подтверждающих право собственности на это имущество.

Как вернуть налоговый вычет за покупку участка? Для того чтобы вернуть налоговый вычет за покупку участка, необходимо обратиться в налоговую инспекцию по месту жительства и предоставить все нужные документы. Также стоит заполнить заявление о возврате налога, указав все данные о покупке и документы, подтверждающие право собственности или земельных прав.

| Вид имущества | Размер налогового вычета |

|---|---|

| Имущество (дом) | 260 000 рублей |

| Дача | 260 000 рублей |

| Земельный участок | 260 000 рублей |

Теперь вы знаете, как вернуть налоговый вычет за покупку участка или имущества. Не забудьте собрать все необходимые документы и подать заявление в налоговую инспекцию вовремя. Удачи!

Какую сумму можно вернуть при приобретении земли

Для оформления имущественного вычета при покупке участка земли нужно иметь документы, подтверждающие приобретение права на этот участок, такие как договор купли-продажи или свидетельство о праве собственности.

Размер вычета зависит от типа приобретенного участка. Если вы приобретаете землю для жилой застройки, то вы можете вернуть до 260 000 рублей. При покупке участка для дачного строительства или приобретении земли под индивидуальное жилищное строительство, размер вычета составит до 650 000 рублей.

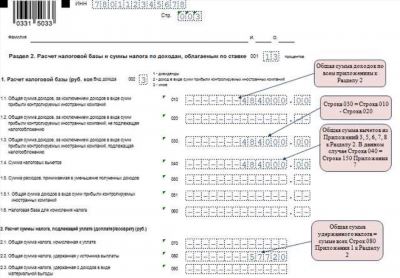

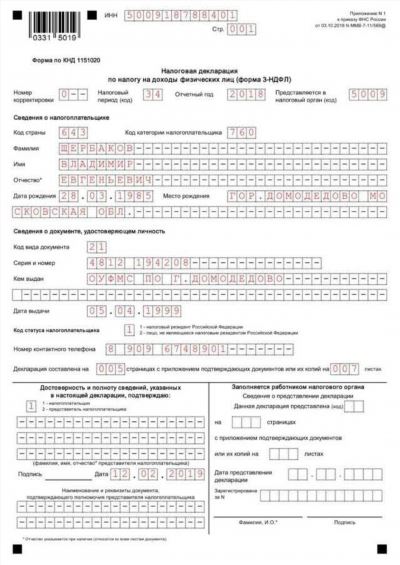

Чтобы вернуть сумму вычета за покупку участка земли, необходимо включить эту информацию в налоговую декларацию и подать декларацию в налоговый орган. При этом вам понадобятся нужные документы, подтверждающие покупку участка и размер выполненных платежей.

Имейте в виду, что сумма вычета не может превышать размер фактических затрат на приобретение участка земли. Возврат налогового вычета может быть осуществлен только при наличии достаточного дохода для его использования.

Размер налогового вычета

Размер налогового вычета зависит от нескольких факторов. Во-первых, необходимо иметь право на получение налогового вычета. Для этого нужно иметь имущественный налоговый вычет, а также иметь право на приобретение земли. Во-вторых, размером налогового вычета определяется сумма затрат на приобретение участка или строительство дома. На основании этих данных можно рассчитать размер налогового вычета.

Для жилого дома размер налогового вычета составляет 2 миллиона рублей. Это означает, что при покупке или строительстве жилого дома можно вернуть до 2 миллионов рублей при подаче налоговой декларации.

Для дачного дома или дачи размер налогового вычета составляет 1,5 миллиона рублей. То есть при покупке или строительстве дачного дома или дачи можно вернуть до 1,5 миллиона рублей при подаче налоговой декларации.

Важно отметить, что размер налогового вычета не превышает сумму затрат на приобретение участка или строительство дома. То есть если ваши затраты составили 1 миллион рублей, то именно эту сумму можно вернуть.

Если вы покупаете участок и строите дом, то сумма налогового вычета будет зависеть от затрат на приобретение участка и строительство дома. В этом случае можно вернуть сумму вычета за покупку участка и сумму вычета за строительство дома. Таким образом, общая сумма налогового вычета может быть больше.

Чтобы вернуть налоговый вычет за покупку участка или дачи, необходимо правильно оформить и подать налоговую декларацию. В декларации нужно указать все нужные документы, такие как договор купли-продажи, акт о приеме-передаче, акт на землю и другие. Также нужно указать все необходимые сведения о приобретенном имуществе.

Таким образом, размер налогового вычета зависит от нескольких факторов, включая тип приобретенного имущества, сумму затрат на покупку или строительство, а также правильное оформление налоговой декларации. Соблюдение всех этих условий позволяет получить максимальный размер налогового вычета по ндфл.