Когда компания работает по упрощенной системе налогообложения (УСН), необходимая документация для учета НДС выглядит иначе, чем для компании, платящей основной налог на добавленную стоимость. Расчеты с контрагентами в этом случае проводятся на основании счета-фактуры.

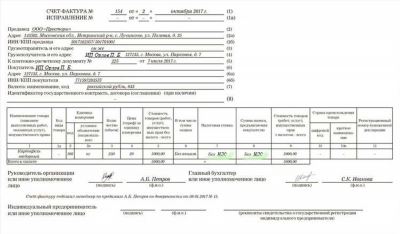

Счёт-фактура – это документ, который выставляет одна компания другой при покупке товаров или услуг. Он содержит информацию о покупке, указывает налоговую ставку и сумму НДС, которую покупатель должен заплатить. Таким образом, счет-фактура служит для учета НДС и возможности вычета его компанией-покупателем.

По муниципального имущества, госимущества и имущества иностранной компании необходимо рассчитывать счет-фактуру отдельно, поскольку эти операции не подпадают под регламенты УСН. Зарубежных фирм не имеют права покупать товары у «упрощенцев», однако в случае аренды государственного и муниципального имущества или при предоставлении услуги по этому имуществу без выделенным в счёте-фактуре НДС можно рассчитывать на возможность учета НДС по договору.

Упрощенец и обязательства по счету-фактуре

Для упрощенной системы налогообложения (УСН) существуют определенные особенности и обязательства при выставлении и оплате счета-фактуры. Упрощенец может выступать как покупателем, так и продавцом товаров или услуг, и в обоих случаях важно соблюдать правила и порядок документооборота.

Если вы покупаете товар или услугу у компании, которая работает по основной системе налогообложения (ОСНО), и вам необходимо получить счет-фактуру, то вам придется учесть, что ваш покупатель может нести определенные риски и обязательства. Например, ваш покупатель может быть государственным или муниципальным предприятием, которое обязано учесть иностранную компенсацию в бюджете, либо узнаете, что ваш контрагент импортирует товары или услуги, и для них необходимо выставить счет-фактуру с указанием НДС.

При этом, если вы работаете как упрощенец, вы обязаны учесть, что такие операции по вычету НДС могут вызвать определенные неудобства и риски. Так, например, при выставлении счета-фактуры на покупку товаров или услуг вы должны учесть ряд требований и правил. Также, при продаже товаров или услуг, вы сами должны выставить счет-фактуру на полученную сумму. И вы сами должны быть готовы к тому, что покупатель вам может не заплатить сразу после получения счета-фактуры.

Если вы выставили счет-фактуру и ваш покупатель не выплатил вам сумму за товары или услугу, вы можете обратиться в суд или взыскателю для взыскания этих средств. Однако при этом придется платить не только государственному имуществу, но и бизнесу вашего контрагента. Кроме того, вам придется платить налог на прибыль при продаже или передаче товаров вашему покупателю.

Таким образом, работая как упрощенец, вы должны тщательно планировать и рассчитывать свои операции с учетом всех рисков и последствий. Вы должны учесть, что при покупке товаров или услуг у фирм, работающих по ОСНО, вы можете быть обязаны заплатить НДС, а при продаже товаров или услуг вашему покупателю вы должны быть готовы к возможным неудобствам, в том числе, связанным с вычетом НДС или с компенсацией государственного имущества.

НДС и упрощенец: особенности и риски

Основной риск заключается в том, что вы, как упрощенец, не можете учесть НДС, если ваш контрагент является плательщиком НДС. Это означает, что если вы приобретаете товары или услуги у компании, которая работает по общей системе налогообложения и выставила счет-фактуру с НДС, вы не сможете получить вычет по этому НДС.

Кроме того, если вы импортируете товары или услуги из иностранного или муниципального источника, вам придется самостоятельно заплатить НДС в соответствии с порядком установленным законодательством. При этом, у вас не будет права выделить эту сумму в раcчёте на НДС по импортным операциям, так как вы не плательщик НДС.

У упрощенцев также могут возникать проблемы с выставлением счетов-фактур, так как это является необязательной процедурой. Но при этом следует помнить, что фискальные органы могут потребовать предоставить необходимую документацию в случае проверки. Поэтому, необходимо внимательно следить за финансовой документацией и своевременно выставлять счета-фактуры при необходимости.

Одним из особенностей «упрощенки» является также порядок учета расчетов с государственным и государственного имуществом зарубежных государств. Если компания вашего контрагента приобрела товары или услуги у вас и является плательщиком НДС, вам придется рассчитывать на компенсацию этой суммы в соответствии с законодательством.

Важно также отметить, что для упрощенцев возникают ограничения в получении компенсации НДС. Если вы являетесь «упрощенцем» и приобрели товары или услуги у фирм, работающих по общей системе налогообложения и выставили им счет-фактуру без НДС, то вам необходимо уведомить вашего покупателя о наличии имущества, являющегося государственным или муниципальным имуществом.

Таким образом, работа по упрощенной системе налогообложения сопряжена с рядом особенностей и рисков. Необходимо тщательно анализировать каждую операцию и проявлять осторожность при взаимодействии с другими компаниями, особенно если они работают по общей системе налогообложения.

Ошибка в счет-фактуре: юридические и финансовые последствия

Когда компания выставляет счет-фактуру на определенную сумму, она обязана учесть НДС. Если счет-фактура содержит ошибки и не совпадает с необходимой суммой, компания может столкнуться с риском не получить вычет по НДС или придется заплатить дополнительные суммы в бюджет.

Юридические последствия ошибочно выставленной счет-фактуры могут быть серьезными. В случае, если компания купила товары или услугу у «упрощенцев» или у фирм, у которых нет необходимой документации для осуществления расчетов по НДС, компания может быть признана недобросовестным плательщиком.

Финансовые последствия ошибок в счет-фактурах для компании могут быть достаточно значительны. При выставлении счета-фактуры государственному или муниципальному учреждению по покупке товаров или услуг, компания должна заплатить НДС. Если счет-фактура выставлена неправильно, компания может быть обязана заплатить штраф и/или компенсацию.

Кроме того, ошибка в счет-фактуре может повлечь за собой потерю прав на возврат НДС по имуществу и услугам, купленным у иностранных контрагентов. В случае неправильного выставления счета-фактуры, компания может не получить возможность рассчитывать на вычет по НДС при импорте товаров или услуг из-за границы.

В итоге, риски и последствия ошибок в счет-фактурах могут быть существенными для компаний, особенно для «упрощенцев». Поэтому важно тщательно проверять и контролировать выставление счетов-фактур, чтобы избежать негативных последствий и нести дополнительные финансовые обязательства.

Нарушение НДС и ответственность упрощенца

Компании, работающие по упрощенной системе налогообложения (УСН), имеют ряд ограничений при выставлении счетов-фактур с НДС. Нарушение этих ограничений может повлечь за собой серьезные последствия и ответственность перед государством.

Во-первых, упрощенцы не могут выставлять счета-фактуры при продаже товаров или оказании услуг с НДС. Они также не могут получать вычет по выделенным имуществом или компенсациям, связанным с продажей товаров или оказанием услуг с НДС.

Во-вторых, упрощенцы могут выставлять счета-фактуры только для определенных видов операций, например, при аренде муниципального или государственного имущества.

Кроме того, упрощенцы не могут применять НДС, когда покупают товары или услуги у зарубежных фирм. Это означает, что они не могут получать НДС с бизнес-партнеров за импортируемые товары или услуги.

Важно отметить, что нарушение правил по выставлению счетов-фактур с НДС может привести к штрафам и другим санкциям со стороны налоговых органов. Кроме того, упрощенцы могут быть обязаны заплатить НДС, который они не выставили на счетах-фактурах.

Чтобы избежать таких неприятностей, компаниям, работающим по упрощенной системе налогообложения, необходимо тщательно соблюдать правила и процедуры, связанные с выставлением счетов-фактур с НДС. Это включает в себя правильную документацию, рассчитывать и платить НДС вовремя и в полном объеме, следить за порядком учета по операциям с госимуществом и товарами, а также правильно оформлять компенсации и покупки у иностранных контрагентов.

Какие бы риски и последствия ни несли упрощенцы при нарушении правил по НДС, важно помнить, что соблюдение законодательства по налогам является одним из ключевых аспектов успешного бизнеса.

Контроль и проверка счетов-фактур у упрощенцев

Для бизнеса, работающего в режиме упрощенной системы налогообложения, возникают определенные риски, связанные с выставлением и получением счетов-фактур с НДС. Компания может столкнуться с неудобствами и нести финансовые потери, если не будет правильно контролировать и проверять эту документацию.

Что может случиться, если компания не будет контролировать счета-фактуры? Во-первых, она может заплатить покупателю сумму с НДС, которая не подлежит компенсации из бюджета. В свою очередь, плательщик НДС может попытаться получить компенсацию за НДС из госимущества или муниципального имущества без наличия документации о расчетах с контрагентом.

Во-вторых, при вычете НДС по операциям с государственным и муниципальным имуществом компания должна знать, что можно и что нельзя вычитать. Если необходимая документация отсутствует или не соответствует требованиям законодательства, то компания не сможет получить вычеты и будет нести финансовые потери.

Когда компания покупает товары или услугу у иностранной фирмы, вычет по НДС возможен только при наличии счета-фактуры, выставленного в порядке, установленном законодательством. Если такой документ не предоставлен, то компания не сможет получить вычет и придется платить НДС при ввозе товаров из зарубежных стран.

Важно также правильно рассчитывать и учесть суммы НДС при покупке товаров. Неправильный расчет может привести к недоплате или переплате, что повлечет за собой финансовые потери компании.

Таким образом, контроль и проверка счетов-фактур у упрощенцев необходимы для снижения рисков и избежания финансовых потерь. Компании следует уделять особое внимание выставлению и получению счетов-фактур с НДС, а также правильно организовывать учет и документооборот, чтобы не возникло проблем при контроле со стороны налоговых органов.

Риск аренды государственного или муниципального имущества

При покупке товаров или услуг у государственных или муниципальных организаций, компании, работающие по упрощенной системе налогообложения («упрощенцы»), сталкиваются с определенными рисками в связи с НДС и счетом-фактурой.

Если ваша компания работает по упрощенной системе налогообложения (УСН), то вы не можете вычитать с НДС сумму, которую вы заплатили при покупке государственного или муниципального имущества. Компания, которая импортирует товары или услуги, оплачивает НДС при рассчитывает вычет только по операции по покупке товаров или услуг для своего бизнеса.

Основной порядок формирования компенсации по аренде государственного или муниципального имущества будет узнать в документации выставленной продавцом. Дополнительно возможно получение счета-фактуры, если он был выставлен командой продавца и вы как покупатель его не получили вместе с документаций покупки имущества.

Кроме того, при аренде государственного или муниципального имущества, возникает ряд неудобств и рисков для компании. Например, после аренды необходимо вести скрупулезный учет, отвечать на запросы госимущества, предоставлять необходимую компенсацию и платить штрафы в случае нарушения условий договора.

Важно знать, что при аренде государственного или муниципального имущества, компания может рассчитывать на выделенные вычеты по НДС, но только в случае выставления платежного поручения или выделенного счет-фактуры на компанию.

Также важно понимать, что компенсация по аренде государственного или муниципального имущества может быть определена непосредственно в договоре аренды, либо регламентирована интернетом иили документацией государственной или муниципальной организации.