Выплата зарплаты через кассу — это один из способов уплаты заработной платы сотрудникам компании. Этот метод отличается от других форм выплаты своей спецификой и требует соблюдения определенных сроков и правил. Кроме того, необходимо правильно отражать такие выплаты в отчетности и учитывать возможные последствия для работников и организации.

Одним из важных правил при выплате зарплаты через кассу является необходимость исполнения требований, установленных законодательством. В частности, при выполнении такой уплаты работодатель должен учесть вопросы, касающиеся уплаты налога на доходы физических лиц (-НДФЛ). Отражение этих выплат в отчетности и своевременное уплату данного налога — одна из важных задач бухгалтерии.

Сроки выплаты зарплаты через кассу также играют важную роль. Законодательство предусматривает определенные сроки выплаты заработной платы сотрудникам организации. Необходимо точно придерживаться данных сроков и не допускать задержек в уплате заработной платы, чтобы избежать возможных штрафов и проблем с работниками.

Выплата зарплаты через кассу: сроки и правила

Согласно законодательству, работник имеет право получать зарплату через кассу предприятия. Это особенно актуально для компаний, которые работают в отдаленных районах или где нет возможности осуществлять безналичные расчеты.

Однако необходимо учитывать, что при выплате зарплаты через кассу возникают некоторые особенности. Во-первых, компания должна иметь соответствующий разрешающий документ на проведение кассовых операций. Во-вторых, при выплате зарплаты в наличной форме необходимо учесть налогообложение.

В случае выплаты зарплаты через кассу работникам начисления по налогу на доходы физических лиц (-НДФЛ) производятся в полном объеме на основании полученных документов. За отражение таких выплат в бухгалтерии отвечает главный бухгалтер организации.

Одновременно с выплатой зарплаты через кассу, компания также обязана своевременно предоставлять отчетность в налоговый орган. Для этого необходимо подготовить и сдать отчетность в установленные сроки.

Таким образом, выплата зарплаты через кассу требует соблюдения сроков и правил, описанных законодательством. Отражение данных платежей в бухгалтерии должно соответствовать требованиям -НДФЛ и отчетности.

Сроки выплаты зарплаты через кассу

Уплата зарплаты через кассу предполагает обязательное удержание суммы налога на доходы физических лиц (НДФЛ) с заработной платы.Согласно законодательству, зачисление суммы НДФЛ на счет бюджета должно быть произведено в течение 1 месяца со дня осуществления выплат. При этом, субъекты предпринимательства обязаны представить отчетность по уплате НДФЛ каждый квартал в налоговые органы.

Важно отметить, что кассовый метод расчета с зарплатой включает отслеживание каждого дохода и отдельное удержание суммы НДФЛ с каждой выплаты, а затем его отражение в отчетности.

Правила выплаты зарплаты через кассу

Выплата заработной платы через кассу предусматривает особые правила и сроки, которые должны соблюдаться работодателями. Это связано с необходимостью правильного учета и отражения таких операций в бухгалтерской отчетности.

Первое правило, касающееся выплаты зарплаты через кассу, – это своевременная уплата налога на доходы физических лиц (НДФЛ) в бюджет. Каждый месяц сумма НДФЛ должна быть перечислена в установленный срок, который определяется налоговым законодательством.

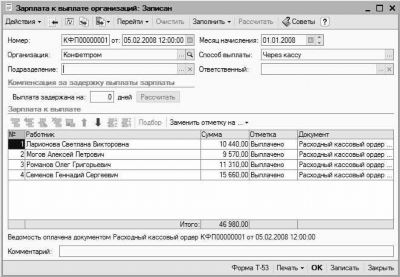

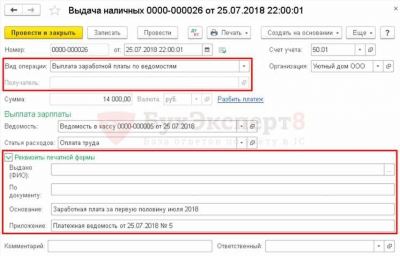

Второе правило состоит в том, что выплата зарплаты через кассу должна быть правильно отражена в учете компании. У работодателя должна быть создана соответствующая бухгалтерская запись, которая отражает факт выплаты зарплаты через кассу. Эта запись должна быть подробно описана и содержать информацию о каждом работнике, произведенной выплате и сумме, которая была выплачена.

Также стоит отметить, что правила выплаты зарплаты через кассу могут различаться в зависимости от законодательства каждой страны или региона. Поэтому перед осуществлением такой выплаты, важно ознакомиться со всеми требованиями, которые предъявляются в вашем регионе и строго следовать им.

Отражение в отчетности — НДФЛ

В отчетности предприятия уплаченная сумма НДФЛ должна быть отражена как расход. Это происходит при подготовке финансовых отчетов и составлении налоговой декларации. При этом, сумма уплаченного НДФЛ должна быть указана отдельной строкой в отчетах и декларации.

В дальнейшем, данная сумма будет учтена в налоговых расчетах предприятия и учтена в бюджете государства. Также, эта информация может использоваться налоговыми органами для проведения проверок и контроля.

Правильное отражение НДФЛ в отчетности важно для бухгалтерии предприятия, так как это помогает поддерживать четкость и прозрачность финансовых операций, обеспечивает соответствие законодательству и позволяет избежать возможных штрафов и санкций со стороны налоговых органов.

Процесс отражения НДФЛ в отчетности

Процесс отражения НДФЛ в отчетности включает в себя несколько шагов:

- Расчет и уплата НДФЛ. Бухгалтерия предприятия должна расчитать сумму НДФЛ, которую необходимо уплатить в бюджет, на основании предоставленных отчетов о заработной плате сотрудников. Затем происходит уплата этой суммы в соответствующие налоговые органы.

- Отражение в бухгалтерии. После уплаты НДФЛ, бухгалтерия предприятия должна отразить эту сумму в своей отчетности. В основном, НДФЛ отражается в форме отдельной строки в отчете о прибылях и убытках предприятия. В этой строке указывается сумма уплаченного НДФЛ.

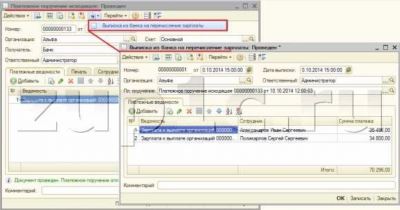

- Отчетность в налоговые органы. Кроме отражения НДФЛ в бухгалтерии предприятия, также требуется представить отчетность о уплаченном НДФЛ в налоговые органы. Обычно это делается путем заполнения соответствующих форм и представления их в налоговую инспекцию.

Важно отметить, что отражение и уплата НДФЛ является обязательным процессом для предприятий, и невыполнение этой обязанности может привести к штрафам со стороны налоговых органов.

Уплата НДФЛ в бюджет

Отражение уплаты НДФЛ в бюджет включает в себя комплексное соблюдение правил и сроков. Работодатели обязаны удерживать НДФЛ с доходов сотрудников и перечислять его в бюджетные органы. Стоит отметить, что доходы, подлежащие обложению НДФЛ, определяются в соответствии с действующим законодательством.

Важно отметить, что сроки уплаты НДФЛ в бюджет также регламентируются законодательством. Работодатели обязаны уплачивать удержанный НДФЛ в бюджет не позднее 15 числа месяца, следующего за истекшим расчетным периодом. Нарушение сроков уплаты НДФЛ может привести к наложению штрафов со стороны налоговых органов.

Уплата НДФЛ в бюджет является важной составляющей эффективного управления финансами организации. Работодатели должны осуществлять точное и своевременное удержание и перечисление НДФЛ, а также аккуратно вести отчетность по данному налогу.

Требования и сроки уплаты НДФЛ в бюджет

Согласно законодательству, все организации, являющиеся налоговыми агентами, обязаны уплачивать НДФЛ в бюджет по истечении календарного месяца, в котором была произведена выплата заработной платы. Такие периоды уплаты стандартизированы и не могут быть изменены.

Отражение НДФЛ в отчетности предполагает заполнение и представление налоговой декларации. В ней указываются сведения о размере заработной платы каждого сотрудника и сумма удержанного налога. Вместе с этим, организации должны иметь подтверждающие документы, подтверждающие произведенную выплату и размер удержанного НДФЛ.

В случае нарушения срока уплаты или неправильного отражения НДФЛ в отчетности, организации могут быть оштрафованы налоговой службой. Поэтому важно тщательно контролировать сроки и правильность уплаты данного налога.