Упрощенная система налогообложения (УСН) — это особый порядок налогообложения для индивидуальных предпринимателей (ИП), который позволяет снизить налоговую нагрузку и упростить отчетность. Но какие именно налоги платит ИП на УСН?

ИП, применяющий УСН, платит только один налог — налог на прибыль. Он рассчитывается по специальным ставкам, установленным законодательством. Режим УСН имеет две ставки налога на прибыль: 6% для ИП, осуществляющих розничную торговлю, и 15% для всех остальных видов деятельности.

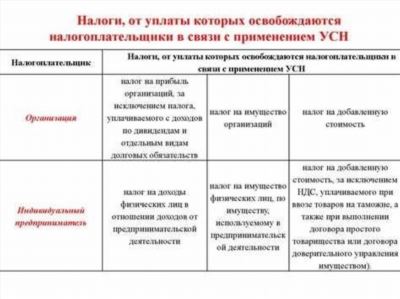

При применении УСН ИП освобождаются от налога на добавленную стоимость (НДС), а также от ряда других налогов и взносов. Также отпадает необходимость в составлении сложной отчетности и ведении учета по основным основам и объектам налогообложения.

Однако стоит отметить, что ИП, применяющий УСН, обязан вести учет по доходам и расходам и представлять отчетность в налоговые органы.

Основные условия для применения УСН — это сумма доходов, не превышающая определенный уровень. Например, для ИП, занимающихся торговлей, эта сумма не должна превышать 300 миллионов рублей в год. Также регулируются условиями наличия исключительного права на объекты интеллектуальной собственности, количеством сотрудников и другие факторы.

Таким образом, УСН — это удобный порядок налогообложения для ИП, позволяющий снизить налоговую нагрузку и упростить отчетность. ИП на УСН платят только один налог — налог на прибыль, представляют отчетность по учету доходов и расходов, и освобождаются от других налогов и взносов.

Какие налоги платит ИП на УСН?

Индивидуальные предприниматели, работающие по упрощенной системе налогообложения (УСН), платят следующие налоги:

- Налог на доходы предприятия (НДПИ) — это основной налог, который уплачивается ИП. Расчет НДПИ производится на основе учета доходов, которые получены предпринимателем.

- Единый налог на вмененный доход (ЕНВД) — этот налог уплачивается ИП, если они осуществляют деятельность, указанную в перечне, устанавливаемом каждым региональным законодательством.

- Страховые взносы — ИП, работающие по УСН, также обязаны уплачивать страховые взносы в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования.

Порядок и условия уплаты налогов на УСН определяются налоговым законодательством РФ. ИП может платить налоги в упрощенном порядке только при выполнении определенных условий, например, размер годового дохода не превышает установленные законом лимиты.

Каких налогов ИП на УСН не платит?

При уплате налогов по УСН ИП освобождаются от следующих налогов:

- Налог на добавленную стоимость (НДС) — ИП, работающие по УСН, не обязаны уплачивать НДС при реализации товаров и услуг.

- Налог на имущество — ИП на УСН освобождаются от уплаты данного налога.

Как снизить ставки налога по УСН?

Для снижения ставок налога по УСН могут применяться различные льготы и особенности расчета налогов. Например, ИП, занимающиеся определенными видами деятельности, могут применять пониженные ставки налога. Кроме того, для некоторых категорий ИП предусмотрены упрощенные порядок и условия уплаты налогов.

Важно отметить, что ИП на УСН обязаны вести отчетность и вести учет доходов и расходов согласно законодательству РФ. Точный порядок расчета и уплаты налогов, а также учета доходов зависит от конкретных правил и требований, устанавливаемых налоговыми органами и законодательством.

Правила упрощенного налогообложения

ИП, платящее налоги по УСН (упрощенной системе налогообложения), обязано соблюдать определенные условия и порядок расчета и учета своих доходов.

УСН предлагает ип-платильщику упростить отчетность и снизить налоги в сравнении с другими видами налогообложения.

При этом ставки налога УСН зависят от объема доходов ИП и категории деятельности, в рамках которой оно работает.

ИП, применяющее УСН, может платить налог по одной из двух ставок: 6% или 15%.

Какую ставку налога УСН платит ИП будет зависеть от вида деятельности. Некоторые виды деятельности обязаны платить налог по ставке 6%, а некоторые, например, торговля или услуги, – по ставке 15%.

Для ИП, которое применяет УСН, ведение учета доходов и расходов является обязательным.

Расчет налога по УСН выполняется в отчетном периоде, как правило, за 3 месяца, исходя из полученных доходов.

ИП, применяющее УСН, также освобождает от уплаты НДС или ПФ , так что это тоже упрощает хозяйственную деятельность и снижает налоговую нагрузку.

Как подать налоговую декларацию по УСН и какие документы нужно предоставить можно узнать на сайте ФНС или через специализированные организации.

Учет и отчетность ИП на УСН

ИП, платящий налог на УСН, должен вести учет доходов и расходов, связанных с его предпринимательской деятельностью. Учетные записи должны быть документированы и сохранены в течение необходимого срока хранения.

ИП на УСН может представлять налоговую отчетность в электронной форме или в печатном виде. Расчет и уплата налогов должны быть выполнены в установленные сроки. Размер налога на УСН зависит от величины доходов ИП и ставки налога, установленной в зависимости от вида его деятельности.

ИП на УСН платит налоги только с определенных видов доходов, таких как полученная прибыль, имущество, реализация товаров или оказание услуг. Отчетность ИП на УСН включает в себя представление налоговой декларации и прочих необходимых документов.

Порядок расчета и уплаты налога на УСН зависит от условий применения этого режима налогообложения. Он может варьироваться для ИП, применяющих упрощенную систему налогообложения по доходам путем применения нормативов, льгот или ставок.

Учет ИП на УСН должен отражать все доходы и расходы, связанные с его предпринимательской деятельностью. Для учета доходов и расходов ИП может использовать общероссийский классификатор объектов административно-территориального деления или другие принятые нормативы.

Когда ИП на УСН платит налоги и какие налоги он платит, определяется условиями применения упрощенной системы налогообложения. Изначально ИП обязан уведомить о своем намерении применять УСН в налоговом органе, который будет закреплен за ним.

В случае, если ИП решит воспользоваться УСН, он должен установить ставку налога на основании вида предоставляемых товаров или услуг, долях доходов и других факторах, определенных законодательством. Данная ставка применяется при расчете налоговых обязательств ИП на УСН.

Учет и отчетность ИП на УСН являются важными составляющими налоговой системы. ИП обязан правильно вести учет доходов и расходов, а также своевременно представлять налоговую отчетность и производить уплату налогов в соответствии с установленными сроками и требованиями законодательства.

| Вид налога | Порядок расчета | Ставка |

|---|---|---|

| Налог на прибыль | Рассчитывается как разница между доходами и расходами ИП | Устанавливается в соответствии с законодательством |

| Налог на имущество | Рассчитывается исходя из стоимости имущества, принадлежащего ИП | Устанавливается в соответствии с законодательством |

| Налог на реализацию товаров и услуг | Рассчитывается как процент от выручки ИП | Устанавливается в соответствии с законодательством |

Ставки и порядок расчета

Индивидуальные предприниматели (ИП) могут применять упрощенную систему налогообложения (УСН) при выполнении определенных условий. В этом случае они платят налоги не по полной отчетности, а по доходам. УСН позволяет снизить налоговую нагрузку и упростить учет и отчетность.

Ставки налога при применении УСН отличаются в зависимости от вида деятельности и объема доходов. Ставки могут быть как процентными, так и в виде фиксированной суммы.

Расчет налога производится по формуле: сумма доходов × ставка налога = сумма налога к выплате.

ИП, применяющий УСН, должен платить налоги ежеквартально в течение года. Кроме того, он обязан вести учет доходов и расходов и представлять отчетность.

Когда ИП может применять УСН и при каких условиях он может перейти на УСН – решение, которое принимает сам предприниматель, исходя из своих возможностей и особенностей деятельности.

Когда платить налоги по УСН

Индивидуальный предприниматель (ИП) на Упрощенной системе налогообложения (УСН) платит налоги на основе установленных ставок. Обязательность уплаты налогов по УСН возникает при соблюдении определенных условий, которые определяются законодательством.

ИП на УСН обязан вести учет доходов и расходов в соответствии с установленными правилами. Он подает налоговую отчетность в налоговые органы, указывая полученные доходы и расходы за отчетный период. Налоги по УСН платятся в налоговые органы в установленные сроки.

ИП, применяющий УСН, может снизить налоговую базу с учетом ряда перечисленных в законе расходов. Это позволяет уменьшить сумму налоговых обязательств перед государством.

Уплата налогов по УСН производится по ставке, которая зависит от вида деятельности, доходов и условий, установленных законодательством. ИП на УСН может воспользоваться льготными ставками налога при соблюдении определенных условий.

Когда и на каких условиях ИП платит налоги по УСН, зависит от конкретных правил и требований, установленных для данного вида деятельности. ИП на УСН должен разобраться в этих правилах, чтобы правильно рассчитывать и платить налоги.

С каких доходов ИП платит налог

Индивидуальный предприниматель (ИП), работающий по упрощенной системе налогообложения (УСН), платит налог с доходов, полученных в ходе своей предпринимательской деятельности.

Для определения расчетной базы налога применяются условия, установленные для ИП, работающих по УСН:

- Доходы, полученные ИП, включаются в налоговую отчетность в порядке, установленном законодательством.

- ИП может снизить налоговую базу путем применения налоговых вычетов и льгот, предусмотренных законодательством.

- Каких доходов ИП может платить налог За исключением определенных категорий доходов, ИП платит налог на все доходы, полученные в ходе предпринимательской деятельности.

- Ставки налога по УСН зависят от вида предпринимательской деятельности, которую ведет ИП.

- Порядок учета и расчета налога определяется налоговым законодательством и установленными нормами.

- При применении УСН ИП должен представлять налоговую отчетность в установленные законом сроки.

Таким образом, ИП, работающий по УСН, платит налог с доходов, полученных в ходе своей предпринимательской деятельности. Ставки налога и порядок расчета определены законодательством. ИП может применять налоговые вычеты и льготы для снижения налоговой базы.